Relative Strength Index: RSI-Indikator verständlich erklärt

Der Relative Strength Index (RSI) ist ein bewährtes Werkzeug der technischen Analyse, das dabei hilft, überkaufte und überverkaufte Märkte zu identifizieren. Der RSI Wert schwankt zwischen 0 und 100 und spiegelt die Dynamik der Kursbewegungen eines Vermögenswertes wider.

Als Oszillator gehört er zu den elementaren Trading-Indikatoren für eine fundierte Marktbeobachtung.

In diesem Artikel erfährst du, wie der RSI berechnet wird, wie du dieses vielseitige Analyse-Tool effektiv einsetzt und worauf es bei der Anwendung wirklich ankommt.

RSI Indikator in aller Kürze erklärt

- Der RSI-Indikator hilft aktiven Anlegern, überkaufte (Wert>70) und überverkaufte (Wert<30) Märkte zu erkennen

- Der Relative Strength Index vergleicht Kursgewinne und -verluste über einen definierten Zeitraum

- Dank seiner einfachen Anwendung ist der Relative Stärke Index ein ideales Analyse-Tool für Einsteiger.

- Zur Vermeidung von Fehlsignalen sollte der RSI mit weiteren Indikatoren wie dem MACD, gleitenden Durchschnitten und verschiedenen Chartformationen kombiniert werden

- Eröffne ein Demokonto und teste den RSI sowie weitere Werkzeuge, um deine Trading-Strategie zu verfeinern.

1. Was ist der Relative Strength Index?

Der RSI (Relative Stärke Index) ist ein Trading-Indikator, dessen Werte zwischen 0 und 100 liegen, weshalb er als Oszillator bezeichnet wird. Üblicherweise wird der Relative Strength Index als Linie unterhalb des Charts dargestellt. Dabei können Trader ihren individuellen Zeithorizont berücksichtigen und das Analyse-Tool auf verschiedenen Zeitebenen berechnen und visualisieren.

Beim Vergleich des RSI mit der darüberliegenden Kursbewegung zeigt sich, dass beide Verläufe nicht immer übereinstimmen. Der Oszillator kann steigen oder fallen, selbst wenn sich der Preis des Wertpapiers im gleichen Zeitraum in die entgegengesetzte Richtung bewegt.

- Professionelle Plattform

- Hervorragender Handel

- Keine Kommissionen, nur Spreads

Interpretation des RSI Indikators

Der Relative Strength Index ist ein Momentum-Indikator, der von aktiven Anlegern häufig genutzt wird, um überhitzte Marktphasen zu erkennen und daraus Kauf- und Verkaufssignale abzuleiten.

Allgemein spricht man von einem überkauften Wertpapier, sobald der RSI-Wert über 70 liegt. Vermögenswerte mit einem RSI von unter 30 gelten hingegen als überverkauft.

| RSI Wert | Interpretation | Erwartung |

|---|---|---|

| hoch (über 70) | Asset ist überkauft | Kurse korrigieren oder stagnieren |

| Niedrig (unter 30) | Asset ist überverkauft | Kurse erholen sich |

Was der RSI über den Markt verrät

Ein hoher RSI (>70) deutet auf eine mögliche Kurskorrektur hin, weshalb viele Anleger den Kauf in solchen Phasen meiden. Ein niedriger RSI-Wert (<30) signalisiert hingegen eine bevorstehende Bodenbildung und die Chance auf einen Turnaround.

Als Contra-Indikator wird ein hoher RSI bärisch, ein niedriger bullisch interpretiert.

2. Berechnung des RSI-Indikators

Der Relative Stärke Index vergleicht Gewinne und Verluste eines Wertpapiers über einen definierten Zeitraum, etwa 14 Tage. Der durchschnittliche Gewinn ergibt sich aus den positiven Kursveränderungen über diesen Zeitraum. Analog dazu wird der durchschnittliche Verlust aus den negativen Kursveränderungen im selben Zeitraum berechnet.

Nachfolgend die Formel zur Berechnung:

Der durchschnittliche Gewinn geteilt durch den durchschnittlichen Verlust wird manchmal auch als RS (Relative Stärke) bezeichnet. Er darf jedoch nicht mit dem RS-Indikator von IBD verwechselt werden, der den Kurs eines Wertpapiers mit dem Gesamtmarkt vergleicht.

Der RSI ist flexibel einsetzbar. Day-Trader, die auf Grundlage von Intraday-Charts handeln, können einen RSI mit kürzeren Perioden verwenden.

Langfristig orientierte Anleger können wiederum längere Intervalle nutzen. Gängige Alternativen sind Berechnungen auf Basis von 9 oder 20 Perioden.

3. Tipps für das Trading mit dem RSI

In diesem Abschnitt erhältst du Praxistipps, die dich bei deinem Trading-Lernprozess unterstützen können. Dabei gehen wir unter anderem darauf ein, was eine RSI Divergenz bedeutet.

Was ist RSI Divergenz?

Eine RSI-Divergenz liegt vor, wenn der Kursverlauf und der RSI nicht übereinstimmen. Solche Abweichungen können frühzeitig Veränderungen im Momentum oder in der Trendstärke anzeigen, was dir hilft, schneller zu reagieren und Risiken zu minimieren.

Beispiel: Steigt der Kurs auf ein höheres Hoch, während der RSI unter dem vorherigen Hoch bleibt, deutet dies auf ein nachlassendes Momentum hin – besonders bei einem Wert über 70, was eine Korrektur wahrscheinlicher macht (bärische Divergenz).

Umgekehrt kann ein steigender RSI-Wert im Extrembereich (unter 30) in Verbindung mit einem niedrigeren Kurstief auf eine Bodenbildung hindeuten (bullische Divergenz).

Diese Divergenzen sind jedoch nicht immer zuverlässig. Verwende daher stets weitere Analyse-Tools.

Ab welchem RSI Wert gilt ein Wertpapier als überkauft?

Allgemein gilt ein Wertpapier als überkauft, wenn der RSI überdurchschnittlich hoch ist. Wie hoch der Wert mindestens sein sollte, hängt unter anderem vom Markt-Sentiment und der allgemeinen Stimmung am Finanzmarkt ab. Die nachfolgende Übersicht zeigt eine Orientierung:

| Marktphase | Werte für überkauften Zustand |

|---|---|

| Bullenmarkt | RSI > 80 |

| Seitwärtsmarkt | RSI > 70 |

| Bärenmarkt | RSI > 60 |

Ab welchem RSI gilt ein Asset als überverkauft?

Ein Wertpapier gilt unter Berücksichtigung des Relative Strength Index als überverkauft, wenn der Indikator einen unterdurchschnittlichen Wert einnimmt.

Auch hier gilt jedoch, dass in einem Bullenmarkt tendenziell höhere Bewertungen auftauchen. In schwachen Marktphasen solltest du hingegen vermeiden, aufgrund eines niedrigen RSI Werts vorschnell auf eine nachhaltige Erholungsbewegung zu spekulieren.

| Marktphase | Werte für überverkauften Zustand |

|---|---|

| Bullenmarkt | RSI < 40 |

| Seitwärtsmarkt | RSI < 30 |

| Bärenmarkt | RSI < 20 |

Trendbestimmung mit dem RSI Indikator

Der Relative Strength Indikator eignet sich auch, um den Trend eines Wertpapiers und insbesondere die Trendstärke zu charakterisieren.

Du solltest beachten, dass der RSI ein Momentum-Indikator ist. Gerade bei trendstarken Wertpapieren kann er daher auch über einen längeren Zeitraum im Extrembereich verbleiben.

4. RSI Trading Strategien

Nachdem du nun weitere Tipps für die Interpretation des Relative Stärke Indikators erhalten hast, widmen wir uns in diesem Abschnitt ein paar Beispielen für Trading Strategien mit dem RSI.

Overbought/Oversold Strategy

Die wahrscheinlich populärste Tradingstrategie auf Grundlage des RSI ist es, überkaufte Assets zu shorten und überverkaufte Vermögenswerte zu kaufen.

Diese Strategie ist bewusst sehr einfach gehalten. Allerdings solltest du versuchen, die Handelsstrategie durch ergänzende Regeln besser an deinen Stil anzupassen.

RSI Divergenz Strategie

Als Trader kannst du RSI Divergenzen nutzen, um potenzielle Trendumkehrungen zu erkennen, noch bevor diese im Chart für jeden sichtbar werden.

Man spricht dabei von einer bullishen RSI Divergenz, wenn der RSI höhere Tiefs markiert, obwohl der Kurs auf niedrigere Tiefs fällt. Eine bärische Divergenz beschreibt hingegen, dass der RSI weniger stark als der Kurs steigt und niedrigere Hochs markiert.

- Hervorragende Lernplattform

- Dauerhaft kostenlos

- Zugriff auf alle Funktionen

Trendlinien und Formationen im RSI Chart

Ähnlich wie im Chartbild kannst du auch im Verlauf des Oszillators nach wiederkehrenden Mustern, Unterstützungen und Widerständen Ausschau halten, um sinnvolle Einstiege und Ausstiege zu finden.

Aktive Anleger nutzen häufig eine Signallinie. Diese Linie ist dabei ein gleitender Durchschnitt des RSI, der Rückschlüsse über die Trendrichtung zulässt, was beim Erkennen potenzieller Trendumkehrungen helfen kann.

Wenn der RSI wiederholt an einer bestimmten Marke abprallt, kann dies ein wichtiges Signal für Handelsentscheidungen sein.

- Charts für Aktien, ETF, Krypto u. v. m.

- Umfangreiche Analyse-Tools

- Mobile App für Android & iOS

Kombination des RSI mit gleitenden Durchschnitten

Der RSI und ein gleitender Durchschnitt ergänzen sich hervorragend und liefern dir wertvolle zusätzliche Informationen. Kombinierst du beide, kannst du beispielsweise eine Long-Position eingehen, wenn der Kurs über einem markanten Durchschnitt (z. B. 20 Tage oder 50 Tage) liegt und der RSI in einem neutralen Bereich um 50 befindet.

Um hier die richtige Kombination zu finden, eignet sich das Backtesting anhand historischer Charts. So kannst du für deine bevorzugten Assets wie Aktien, Rohstoffe, Devisen oder Kryptowährungen am besten herausfinden, welchen Kaufsignalen du folgen solltest und auf welche Fehlsignale du achten musst.

Kombination des RSI mit Chartformationen und Candlesticks

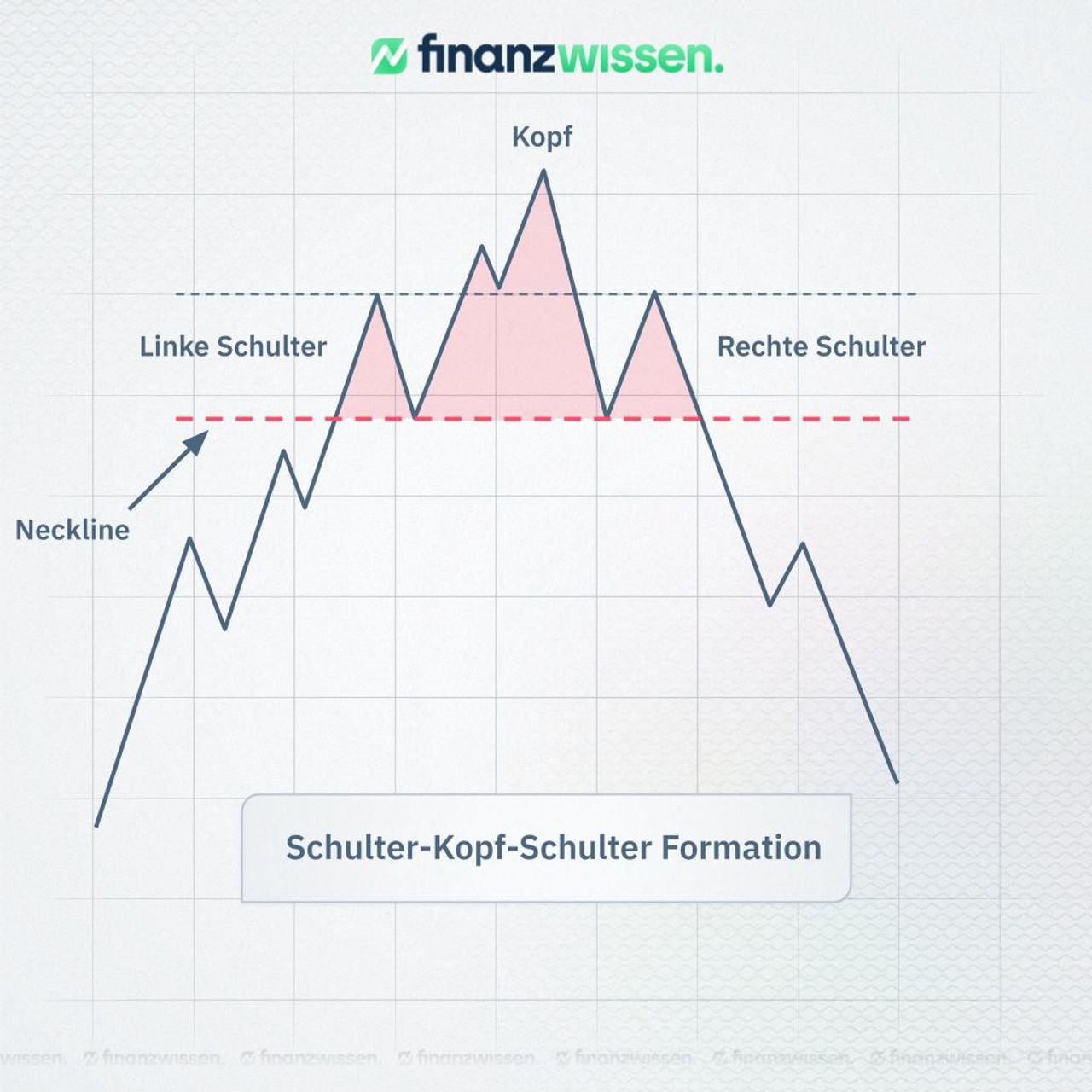

Ebenso kannst du den RSI auch mit Chartformationen oder Candlesticks kombinieren, um mit größerer Sicherheit einen Trade zu öffnen oder zum richtigen Zeitpunkt zu schließen. Wenn der RSI überverkauft ist und der Kurs ein bullisches Chartmuster zeigt (z. B. ein Doppelboden), würde dies als Kaufsignal gedeutet werden.

Ein hoher, überkaufter RSI bei einem bearischen Chartmuster (z. B. Schulter Kopf Schulter Formation) wäre hingegen ein Signal für den Verkauf.

5. Vorteile und Nachteile des RSI im Trading

Nachdem wir nun die wichtigsten Grundlagen und ein paar Beispiele für RSI-Strategien kennengelernt haben, werfen wir abschließend einen Blick auf die wesentlichen Vorteile sowie Nachteile des Relative Stärke Indikators.

Vorteile des RSI Indikators im Trading

- Überkaufte und überverkaufte Bedingungen von Wertpapieren können identifiziert werden.

- Der RSI liefert frühzeitige Signale, teilweise bevor Bewegungen im Kurs erkennbar werden.

- Der RSI funktioniert besonders in trendstarken Märkten zuverlässig.

- Die einfache Anwendung mit klaren Kauf- und Verkaufssignalen ist für Anfänger geeignet.

- Der Zeitrahmen kann individuell angepasst werden.

Nachteile des RSI Indikators im Trading

- Der RSI kann trotz hoher Zuverlässigkeit Fehlsignale liefern und Trader in die Irre führen.

- Bei der Berechnung werden historische Kurse verwendet, sodass der RSI ein nachlaufender Indikator ist.

- In trendschwachen Märkten ohne größere Kursschwankungen ist der RSI ungeeignet.

- Der RSI lässt Wirtschaftsdaten und geopolitische Ereignisse unberücksichtigt.

6. Fazit: Der RSI im Trading – Nur sinnvoll in Kombination

Der RSI ist ein nützlicher technischer Indikator, der dir beim Screening nach potenziellen Trading-Set-Ups helfen kann. Um die Zuverlässigkeit zu erhöhen, solltest du weitere technische und fundamentale Indikatoren mit dem Relative Strength Index kombinieren.

Geeignete Ergänzungen zum RSI sind der MACD, gleitende Durchschnitte und verschiedene Chartformationen.

Unser Tipp: Verschaffe dir zunächst einen Überblick über die verschiedenen Trading-Indikatoren und Oszillatoren. Kombiniere sie mit weiteren Tools der Chartanalyse und teste deine Strategie auf unterschiedlichen Zeitebenen.

Nutze hierfür am besten eine Trading-Software und ein Demokonto, um ohne Risiko erste Erfahrungen zu sammeln.

7. Häufige Fragen zum RSI Indikator

Unsere Inhalte spiegeln nur die Meinungen und Erwartungen der Autoren wider und stellen somit keine Empfehlung zum Kaufen, Halten oder Verkaufen der genannten Wertpapiere dar.

Als Anleger*in trägst Du die volle Verantwortung für Deine Investitionsentscheidungen.

Die Autoren können in einige der beschriebenen Assets investiert sein und somit ein Interesse an deren Kursentwicklung haben.