1. Einleitung

Ein passives Einkommen mit P2P?

Wer im Internet nach P2P Krediten sucht, findet ein ambivalentes Meinungsbild zu dem modernen Thema der privaten Kreditvergabe.

Während die eine Gruppe von traumhaften Renditen in Höhe von 10, 15 oder gar mehr Prozent pro Jahr schwärmt, fluchen andere über die Komplexität einiger Plattformen, langsame Inkasso-Prozesse oder die Vielzahl von verzögerten Zinszahlungen.

Mit diesem Artikel wollen wir dir eine Einführung in das Investieren in P2P-Kredite geben und dir folgende Fragen beantworten:

- Was sind P2P Kredite?

- Wie funktioniert ein P2P Kredit?

- Welche Vor- und Nachteile gibt es beim Peer-to-Peer Lending?

- Für wen lohnen sich P2P Kredite eigentlich?

2. Was sind P2P-Kredite eigentlich?

Mintos, Bondora, Estateguru und Auxmoney.

So heißen die bekanntesten P2P Plattformen, deren Namen du vielleicht auch schon einmal in deinem Leben gehört hast.

Sie alle verbindet das Prinzip, P2P Kredite anzubieten.

Doch bevor wir über das Prinzip und daher die Funktionsweise von P2P-Lending sprechen, beginnen wir mit der grundlegenden Erklärung.

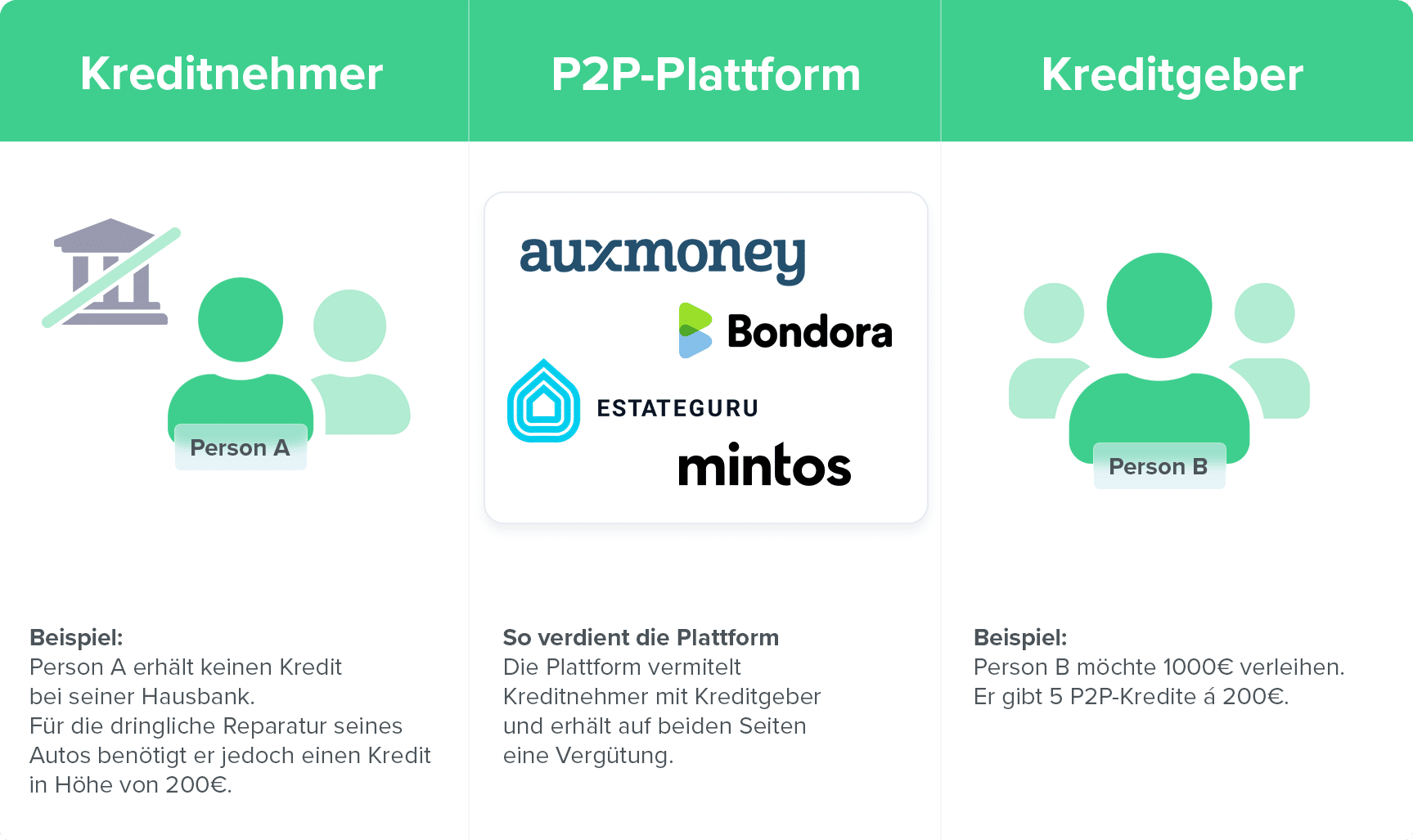

Ein P2P Kredit ist die Kurzschreibform für das Wort Peer-to-Peer Kredit. Der Begriff beschreibt die Vermittlung von Krediten von einer Privatperson zu einer anderen Privatperson mithilfe einer P2P-Plattform.

Im Englischen wird dieses Konzept auch als P2P-Lending bezeichnet.

Das Konzept dieser Privatkredite existiert seit rund einer Dekade, wobei gerade in den vergangenen 5 Jahren, also von 2015 bis 2020, ein regelrechter Hype um P2P-Plattformen und die private Kreditvergabe entstand.

Der primäre Grund für diese Faszination rund um den P2P-Kredit ist das hohe Renditepotenzial, welches Investoren in Zeiten von Niedrigzinsen auf Tagesgeld- oder Festgeldkonten äußerst attraktiv erscheint.

P2P Plattformen wie der lettische Anbieter Mintos werben mit einem durchschnittlichen Zinssatz von 12,43 % p.a.

Um also zu verstehen, weshalb die P2P Zinsen deutlich höher sind als auf klassische Sichteinlagen, schauen wir uns an, wie P2P Kredite funktionieren.

3. Wie funktionieren P2P-Kredite?

Beim Peer-to-Peer Lending gibt es mehr als 10 % Zinsen p.a. während Einlagen auf Girokonten teilweise bereits mit Negativzinsen abgestraft werden.

Exkurs: Hohe Renditen und damit verbundene Risiken

Bevor wir nun auf das Prinzip hinter der privaten Kreditvergabe schauen, wollen wir dich an ein grundlegendes Konzept erinnern:

Risiko-Rendite-Verhältnis

In unserem Artikel zum Thema Geld anlegen, haben wir über das Verhältnis von Risiko und Rendite gesprochen. Wenn eine Anlage eine verhältnismäßig hohe Rendite aufweist, steckt in der Regel auch ein verhältnismäßig hohes Risiko dahinter.

Behalten wir nun dieses Konzept im Hinterkopf und schauen auf das Prinzip der P2P Kredite.

Die klassische Kreditvergabe: Bank – Privatperson

Wie funktioniert eigentlich die klassische Vergabe von Krediten?

Die klassische Kreditvergabe erfolgt zwischen einer Bank, dem Kreditgeber und einer Privatperson, welche der Kreditnehmer ist.

Um das Risiko bei der Kreditvergabe zu minimieren, verlangt die Bank in der Regel genauere Auskunft über die Vermögensverhältnisse des Kreditnehmers.

Das heißt, dass die Bank Informationen zu dem Gesamtvermögen, den monatlichen Einkünften sowie anderen Verbindlichkeiten des Kreditnehmers benötigt. Natürlich wird die Bank auch nach dem Verwendungszweck des Kredites fragen.

Mit all diesen Informationen erstellt die Bank eine Einschätzung über die sogenannte Kreditwürdigkeit, auch Bonität genannt, des Kreditnehmers.

Bonität für P2P-Kredite

Die Konditionen des Kredites, das heißt insbesondere der Zinssatz, ist von der Bonität des Kreditnehmers abhängig. Je höher seine Kreditwürdigkeit ist, desto wahrscheinlicher erhält die Privatperson einen Kredit zu guten Konditionen.

Nun gibt es aber auch Personen, die über eine schlechte Bonität verfügen und daher keinen Kredit bei einer Bank erhalten.

P2P: Kreditvergabe von Privatperson zu Privatperson

Das Konzept von P2P Krediten kennt keine Bank.

Die Kreditvergabe erfolgt direkt von Privatperson zu Privatperson.

Auf einer P2P Plattform müssen also immer zwei Seiten betrachtet werden: Die Perspektive des Investors, auch Kreditgeber genannt, und die Perspektive des Kreditnehmers.

Die Gründe einen P2P Kredit zu vergeben, sind aus der Sicht des Investors leicht nachzuvollziehen: Es ist die hohe Rendite, die lockt.

Du kannst dich nun fragen, wie die Perspektive des Kreditsuchenden aussieht?

Der Kreditnehmer nutzt in der Regel eine P2P Plattform, da die Kreditaufnahme aufgrund der eigenen Bonität nicht von einer Bank freigegeben wird.

Auch wenn die Konditionen aus der Sicht der kreditanfragenden Person schlechter als bei einer Bank sind, muss er diese in Kauf nehmen, um überhaupt einen Kredit zu erhalten.

Die Aufgabe der P2P Plattform ist es nun, Kreditnehmer und Kreditgeber zusammenzubringen.

Als potenzieller Kreditgeber wirst du dir wahrscheinlich auch die Frage stellen, wohin ein Kredit landet und welchen Verwendungszweck dieser erfüllt?

Hierzu solltest du folgende Aspekte unbedingt beachten:

Die Mehrheit der Kreditnehmer auf den größten P2P Plattformen kommen aus Schwellen- und Entwicklungsländer.

Fernseher, Urlaub oder doch sinnvolle Investition in das eigene Unternehmen? – Die Wahrscheinlichkeit, dein Darlehen fristgerecht zurückgezahlt zu bekommen, hängt wohl auch stark von dessen Verwendung ab.

Wer auf Plattformen wie Mintos einen P2P Kredit vergibt, hat die Möglichkeit genau einzustellen, für welchen Zweck sein Kredit verwendet wird.

P2P-Kredite Verwendungszwecke

Agrarkredit

Hypothek

Unternehmenskredit

Pfandkredit

Kredit, um Rechnungen zu begleichen

Risikoeinschätzung und Bonitätsauskunft

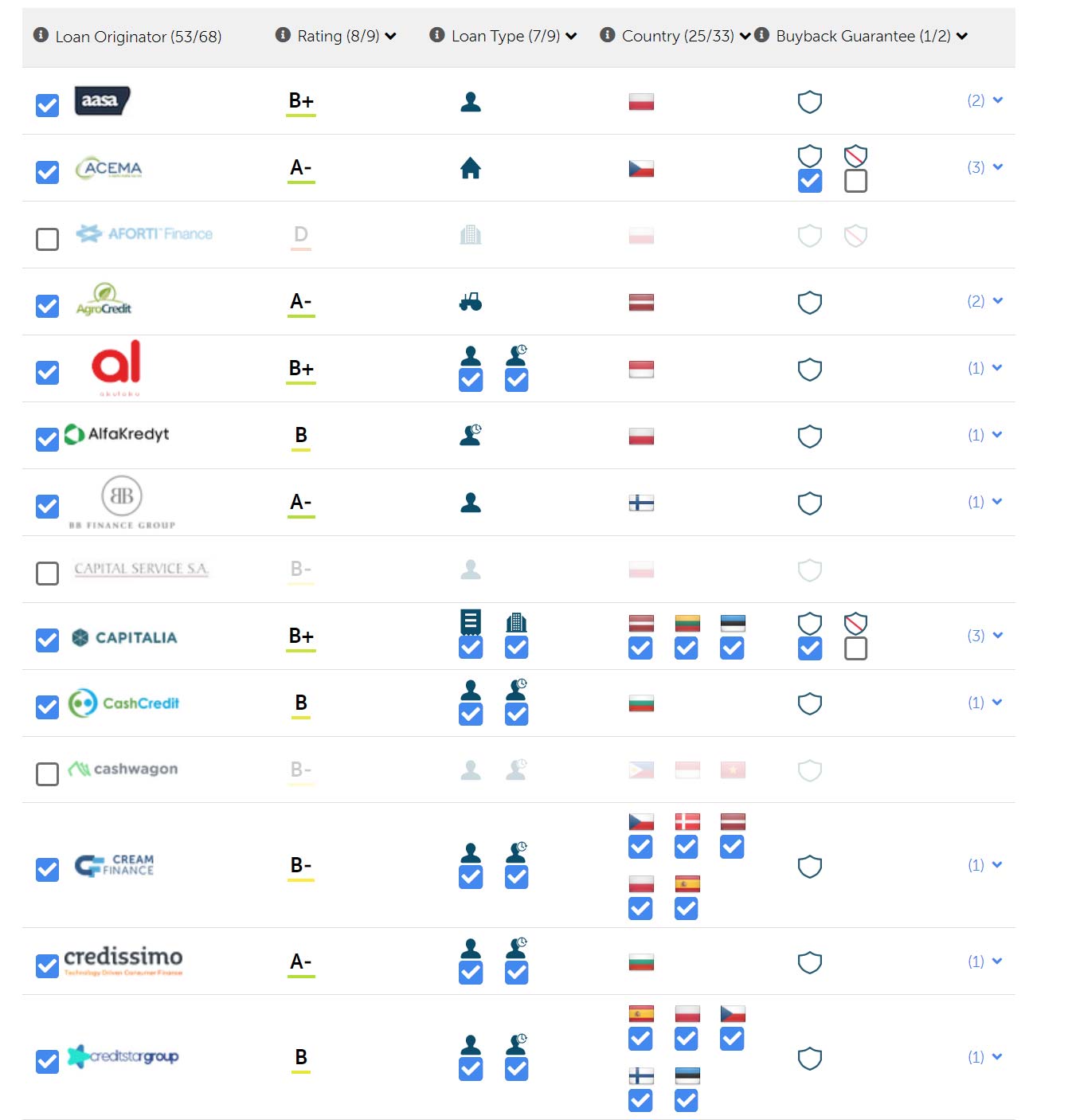

Viele P2P Plattformen bieten mittlerweile Risikoeinschätzungen und Auskunft zur Bonität des Kreditnehmers an.

Mit dieser Maßnahme sollen vor allem Kreditnehmer einen besseren Einblick erhalten, wie hoch das eingegangene Risiko ist und wer einen Kredit erhalten darf.

Trotz dieser Maßnahmen zeigt die nachfolgende Statistik von Bondora, dass rund 27 % aller Kredite eine Verzögerung der Rückzahlung von mehr als 180 Tagen aufweist.

Kreisdiagramm, das die prozentuale Aufteilung der vergangene Tage seit dem ersten Rückzahlungstermins eines Darlehens zeigt.

Beachten solltest du hier außerdem, dass in der Regel in jedem Land ein Kreditvermittler sitzt, der den jeweiligen Markt überwacht.

4. Vor- und Nachteile von Peer to Peer Lending

Das P2P Lending ist zweifelsfrei eine Revolution in der Finanzwelt, die die private Kreditvergabe einem breiten Publikum geöffnet hat.

Für Privatpersonen ist es nun erstmals möglich, in verschiedene Kredite zu investieren und damit einen Teil ihres Kapitals gut verzinst „anzulegen“.

Für Kreditnehmer besteht jetzt die Chance, Kredite zu erhalten, auch wenn die eigene Hausbank aufgrund der Bonität keinen Kredit gewähren würde.

Ein solches System hat Vor- und Nachteile, die wir jetzt betrachten.

Vorteile von P2P-Krediten

Attraktive Zinsen:

Kreditgeber erhalten beim P2P Kredit attraktive Zinsen, die sich in der Regel auf zweistelligem Prozentniveau pro Jahr befinden.Diversifikation:

P2P Kredite sind eine relativ neue Form der Anlageklasse und ermöglichen Investoren somit die Anlage in einen neuen Markt, der bei der Portfoliodiversifikation unterstützt.Niedrige Investitionssummen:

Plattformen wie Mintos oder Bondora bieten bereits Investitionen ab 1 € an. Damit haben Anleger auch bei niedrigen Beträgen die Chance, am P2P Markt zu partizipieren.Liquidität & Verfügbarkeit:

Privatinvestoren haben die Möglichkeit der kurzfristigen Kreditvergabe. Damit füllen P2P Plattformen auch das Bedürfnis einer kurzfristigen Anlage mit einer relativ hohen Verfügbarkeit.

Nachteile beim P2P-Kredit:

Ausfallrisiko:

Die oben stehende Grafik hat bereits gezeigt, dass das größte Risiko beim P2P Lending das Ausfallrisiko ist. Es kommt regelmäßig vor, dass Kreditnehmer ihr Darlehen nicht zurückzahlen können. Du solltest dir als potenzieller Investor daher Gedanken über deine Risikoneigung machen und dein Kapital auf mehrere Kredite streuen.Insolvenz der P2P Plattform:

Beim P2P Kredit besteht nicht nur die Wahrscheinlichkeit, dass der Kreditnehmer insolvent geht. Investoren müssen ebenso mit dem Drittanbieterrisiko kalkulieren, dass die P2P Plattform in die Insolvenz gerät. Auch wenn dieses Szenario eher unwahrscheinlich ist und es Sicherheitsmechanismen für den Zahlungsausfall gibt, sollte diese Möglichkeit bedacht werden.Qualität der Bonität:

Als Entscheidungshilfe bieten dir die Plattformen eine Klassifizierung der Kreditnehmer an. Du bekommst also eine Bonitätseinschätzung und somit Einschätzung des Risikos. Beachte hier jedoch, dass viele P2P Plattformen nicht immer die notwendigen Mittel besitzen, um eine qualifizierte Einschätzung des Kreditnehmers durchzuführen. Im schlechtesten Fall manipuliert der Kreditnehmer Angaben zu sich selbst, um eine bessere Bonität zu erhalten.

5. Für wen eignen sich P2P-Kredite?

Lohnen sich P2P Kredite?

Wir möchten dir in diesem Abschnitt Entscheidungshilfen geben, ob und falls ja, inwiefern P2P Kredite in dein Portfolio gehören.

Grundsätzlich solltest du dir bewusst machen, dass das Geschäft mit der privaten Kreditvergabe risikoreich ist.

Du solltest eine Einlage in P2P Kredite unter keinen Umständen mit einem klassischen Sparkonto oder Festgeldkonto vergleichen. Das Risiko in P2P Plattformen zu investieren, ist bedeutsam höher als eine festverzinsliche Anlage auf dem Festgeldkonto.

Folgende Kriterien können dir bei der Entscheidung, ob du in einen P2P Kredit investieren solltest, helfen:

Dein Anlagetyp

Du solltest auf P2P Lending verzichten, wenn du dein Anlageprofil als konservativ beschreibst. Als konservativer Anleger setzt du eher auf klassische Anlageklassen wie Festgeld, Rohstoffe, Immobilien sowie Aktien und ETFs.

Würdest du dich eher als offensiver Anleger bezeichnen, so kannst du auch moderne Anlageklassen wie P2P Kredite zur Beimischung in dein Portfolio in Betracht ziehen.

Dein Anlagebetrag und deine Erfahrungen

Wenn du generell wenig Kapital zur Verfügung hast und gleichzeitig wenig Erfahrung mitbringst, solltest du zunächst die grundsätzlichen Anlageklassen wie Aktien oder ETFs in Betracht ziehen.

Auch hier kannst du mit einem Sparplan arbeiten und langfristig Vermögen aufbauen.

Wenn du jedoch bereits viel Kapital mitbringst und das Ziel die Portfoliodiversifikation ist, kannst du einen kleinen Teil deines Vermögens in P2P Kredite investieren.

Je nach deiner persönlichen Risikoneigung würden wir hier zwischen 5 und 10 % empfehlen.

P2P Kredite eignen sich somit nicht für jeden Anleger. Für erfahrene Investoren, die außerdem einen gewissen Grundstock an Kapital mitbringen, kann sich die attraktive Rendite in Kombination mit der Diversifikation des eigenen Portfolios lohnen.

6. Fazit: Das Wichtigste zum P2P Kredit

Damit sind wir am Ende des Artikels mit der Frage “Was sind P2P Kredite?”.

Hier noch einmal die 10 wichtigsten “Lessons Learned” für dich zum Mitnehmen:

- Ein Peer-to-Peer Kredit, kurz P2P Kredit, ist ein Kredit zwischen zwei Privatpersonen.

- Eine P2P Plattform vermittelt hierbei Kreditgeber und Kreditnehmer.

- Eine weitere Aufgabe der Plattform ist die Bewertung der Bonität des Kreditnehmers.

- Das Konzept von P2P Lending existiert seit circa 1 Dekade, weshalb P2P Kredite eine noch junge Anlageklasse darstellen.

- Die historische, durchschnittliche Rendite liegt je nach Anbieter bei 10 bis 12% p.a.

- Vorteile von P2P Krediten bestehen in den hohen Zinsen, der Möglichkeit der Portfoliodiversifikation sowie den teilweise niedrigen Laufzeiten für Darlehens.

- Der größte Nachteil beim Geschäft mit Peer-to-Peer Krediten ist das Ausfallrisiko des Kreditnehmers.

- P2P Kredite eignen sich vor allem für chancenorientierte Anleger mit einer gewissen Erfahrung am Finanzmarkt.

- Die maximale Gewichtung im Portfolio sollte dabei zwischen 5 bis maximal 10% liegen.

- Erträge durch P2P Lending sind Einkünfte aus Kapitalvermögen, die es zu versteuern gilt.

Mache dir also bewusst, dass P2P Kredite keine sichere und risikofreie Anlageklasse sind!

Mit der richtigen Gewichtung können sie eine gute Möglichkeit sein, die Rendite des eigenen Portfolios zu verbessern und für eine bessere Balance innerhalb des Portfolios sorgen.

Wir hoffen, dass du einige neue interessante Aspekte aus diesem Artikel mitnehmen konntest.

Wenn du noch Freunde hast, denen eine Auffrischung im Thema P2P Kredite guttun würde, teile diesen Artikel gerne mit ihnen!

7. Häufig gestellte Fragen zum P2P-Lending

- KTKhang T.04. Dezember 2025Sehr guter Überblick über den aktuellen P2P-Markt. In Europa sieht man klar: wer ernsthaft P2B machen will, landet früher oder später bei regulierten Schweizer Anbietern wie Maclear – echte Sicherheiten, Provision Fund und PolyReg-Überwachung. Das ist für mich die logische Ergänzung zu den klassischen baltischen Consumer-Plattformen.