Sektor-ETF: Mit ETF gezielt in verschiedene Sektoren der Aktienmärkte investieren

Das weltweite ETF-Angebot am Markt steigt und die Anlagestrategien lassen sich dadurch immer mehr anpassen. Was genau sind Sektor-ETFs und welche Sektoren lassen sich mit ETFs abdecken? Ist es überhaupt sinnvoll, in einen Sektor-ETF zu investieren? Folgend zeigen wir dir, wie sich Sektor-ETFs von Themen-ETFs unterscheiden.

- Sektor-ETFs ermöglichen ein gezieltes Investment in einen bestimmten Wirtschafts- bzw. Börsensektor.

- An der Börse gibt es 11 Sektoren, in die du einzeln per ETF investieren kannst.

- Mit Sektor-ETFs ergeben sich neue Möglichkeiten, ein ETF-Portfolio aufzubauen. Allerdings bewegt man sich mit einem Sektor-ETF einen Schritt näher ans aktive Investieren.

- Ein Sektor-ETF kann den breiten Markt outperformen, aber auch underperformen. Je nach Sektor und Konjunkturzyklus ergeben sich Chancen oder Risiken.

- Sektor-ETFs erhältst du bei deinem Broker. Es empfehlen sich kostengünstige Broker wie Scalable Capital oder Traders Place.

1. Was genau sind Sektor-ETF?

Sektor-ETFs sind Exchange Traded Funds, also börsengehandelte Indexfonds (ETF).

Anders als bei den klassischen, marktbreiten ETFs, die die gesamte Weltwirtschaft und alle Sektoren in ihrem Portfolio abdecken, sind bei Sektor-ETFs nur Unternehmen enthalten, die einem bestimmten Sektor angehören.

Mit ihnen ist es also möglich, ein gezieltes Investment in einen bestimmten Wirtschaftssektor bzw. Börsensektor, zu machen.

Sektoren fassen einzelne Branchen der Wirtschaft in Gruppen von ähnlichen Unternehmen zusammen.

Die 11 Sektoren an der Börse sind:

- Informationstechnologie (Information Technology)

- Finanzwerte (Financials)

- Gesundheitswesen (Health Care)

- Zyklische Konsumgüter (Consumer Discretionary)

- Nichtzyklische Konsumgüter (Consumer Staples)

- Kommunikationsdienste (Communication Services)

- Industriewerte (Industrials)

- Werkstoffe (Materials)

- Immobilien (Real Estate)

- Energie (Energy)

- Versorger (Utilities)

Sektor-ETFs replizieren Sektor-Indizes

Sektor-ETFs haben Indizes zu ihrer Basis, die die Entwicklung eines Sektors replizieren. Ein konkretes Beispiel für einen Sektor-Index ist der MSCI World Health Care Index. Zum Vergleich: Der MSCI World enthält aktuell 1.321 Unternehmen aus 23 Industrieländern und aus allen Sektoren. Der Sektor-Index MSCI World Health Care hat dagegen nur 118 Unternehmen aus 23 Industrieländern, die ausschließlich aus dem Sektor Gesundheitswesen stammen, im Portfolio.

Folglich gibt es also Informationstechnologie-ETFs, Finanzwerte-ETFs, Gesundheitswesen-ETFs und so weiter. Oft sind die ETFs nach dem englischen Sektornamen benannt.

Sektor-ETF vs. Themen-ETF: Hier liegt der Unterschied

In der Praxis setzen Anleger oftmals die Begriffe Sektor-ETF und Themen-ETF gleich. Allerdings ist das nicht korrekt. Mit einem Sektor-ETF investierst du in einen gesamten Börsensektor. Ein Beispiel ist der Energiesektor. Ein Themen-ETF dagegen ist spezialisierter und forciert das Investment in ein einzelnes Thema oder eine Subbranche. Mit einem Themen-ETF kannst du beispielsweise also in Solar-Energie-ETF oder in Wind-Energy-ETF oder in Öl und Gas investieren.

- Mehr als 2.000 kostenlose ETF-Sparpläne

- Prime ETF kostenlos kaufen

- Kostenlose Sparpläne ab 1 €

2. Welche Sektor-ETF gibt es?

Im Folgenden stellen wir dir die unterschiedlichen Sektoren sowie beispielhafte ETFs innerhalb des Sektors kurz vor. In den verlinkten Artikeln stellen wir die jeweiligen Sektoren-ETFs im Detail vor.

Informationstechnologie (Information Technology)

Der Informationstechnologie Sektor fasst Unternehmen aus den Bereichen Software, Hardware und IT-Dienstleistungen zusammen.

Im S&P 500-Index, der die Aktien der 500 größten börsennotierten US-amerikanischen Unternehmen umfasst, hat der Sektor Information Technology aktuell eine Gewichtung von 36,15 %. Dementsprechend groß ist deine Gewichtung von IT-Aktien, wenn du in einen S&P500 ETF investierst.

In diesen Sektor fallen auch viele der großen Tech-Player wie Apple und Microsoft. Diese und weitere Tech-Firmen haben meist eine geringe Dividendenausschüttungsquote und hohe Wachstumsraten gemeinsam. Allerdings sind sie tendenziell hoch bewertet (hohes Kurs-Gewinn-Verhältnis).

| Name | ISIN | Volumen | TER | Ertragsverwendung | Domizil | Replikationsmethode |

|---|---|---|---|---|---|---|

| iShares S&P 500 Information Technology Sector UCITS ETF USD (Acc) | IE00B3WJKG14 | 12.786 Mio. | 0,15% | Thesaurierend | Irland | Physisch |

| Xtrackers MSCI World Information Technology UCITS ETF 1C | IE00BM67HT60 | 5.100 Mio. | 0,25% | Thesaurierend | Irland | Physisch |

Finanzwerte (Financials)

Der Finanzwertesektor umfasst Unternehmen, die in den Bereichen Bankwesen, Kredite, Broker, Versicherungen und Vermögensverwaltung tätig sind. Fintechs dagegen sind nicht offiziell definiert und werden daher je nach Firma entweder dem Informationstechnologie-Sektor oder den Finanzwerten zugeordnet.

Im S&P 500-Index hat der Sektor Financials aktuell eine Gewichtung von 10,66 %.

| Name | ISIN | Volumen | TER | Ertragsverwendung | Domizil | Replikationsmethode |

|---|---|---|---|---|---|---|

| iShares S&P 500 Financials Sector UCITS ETF (Acc) | IE00B4JNQZ49 | 2.195 Mio. | 0,15% | Thesaurierend | Irland | Physisch |

| Amundi Euro Stoxx Banks UCITS ETF Acc | LU1829219390 | 4.585 Mio. | 0,30% | Thesaurierend | Luxemburg | Physisch |

Gesundheitswesen (Health Care)

Der Sektor Gesundheitswesen beinhaltet Unternehmen, die im Bereich der Gesundheitsvorsorge tätig sind oder Pharmazeutika entwickeln und produzieren. Ein weiterer Subsektor, der in diesen Sektor fällt, ist die Biotechnologie. Die Biotechnologie-ETFs können wir aber als Themen-ETFs klassifizieren, da sie sich eben auf diesen Subsektor innerhalb des Gesundheitswesens konzentrieren.

Im S&P 500-Index hat der Sektor Health Care aktuell eine Gewichtung von 9,6 %.

Im Sektor Gesundheitswesen findest du einerseits große, etablierte Konzerne wie Johnson & Johnson und Merck, die dividendenstark sind, wie auch innovative Firmen wie Eli Lilly und Amgen, die an zukünftigen Technologien und Medikamenten forschen.

| Name | ISIN | Volumen | TER | Ertragsverwendung | Domizil | Replikationsmethode |

|---|---|---|---|---|---|---|

| iShares S&P 500 Health Care Sector UCITS ETF (Acc) | IE00B43HR379 | 2.394 Mio. | 0,15% | Thesaurierend | Irland | Physisch |

| Xtrackers MSCI World Health Care UCITS ETF 1C | IE00BM67HK77 | 3.219 Mio. | 0,25% | Thesaurierend | Irland | Physisch |

Hinweis: Es gibt ETFs, die ähnlich klingen, wie beispielsweise den iShares Healthcare Innovation UCITS ETF. Dieser konzentriert sich zwar auch auf Gesundheitswesen-Aktien, hat allerdings ein Selektionskriterium: Innovation. Er enthält also nur Unternehmen, die auf Innovationen im Bereich der globalen Gesundheitsdienstleistungen fokussiert sind. Daher ist dieser ETF kein klassischer Sektor-ETF.

Wie unterscheide ich Sektoren-ETF und Themen-ETF?

Sektor-ETF und Themen-ETF können von ihrer Bezeichnung her oft fast identisch klingen. Du unterscheidest sie daran, dass ein Sektor-ETF einen der 11 großen, fest definierten Börsensektoren eingrenzt. Themen-ETFs dagegen haben entweder noch zusätzliche Selektionskriterien (Beispiel: Innovation), ein Investmentthema (Beispiel: Klimawandel) oder spezifischere Sub-Sektoren als ihren Investmentfokus (Beispiel: Biotechnology).

Zyklische und nichtzyklische Konsumgüter (Consumer Discretionary & Consumer Staples)

Zyklische Konsumgüter und nichtzyklische Konsumgüter sind zwei verschiedene Sektoren, die sich um den Bereich Konsum drehen.

Unter zyklische Konsumgüter (Consumer Discretionary) fallen Waren und Dienstleistungen, die von Verbrauchern als nicht essenziell bzw. lebensnotwendig gesehen werden, aber dennoch gewünscht und nachgefragt sind. Beispiele hierfür sind Reisen, Autos oder Luxusgüter. Ihre Nachfrage sinkt in Rezessionen und Krisenzeiten.

Nichtzyklische Konsumgüter sind Waren und Dienstleistungen, die die Grundbedürfnisse des menschlichen Lebens decken. In diesen Bereich fallen Nahrungsmittel, Getränke, Hygieneartikel und Medikamente. Ihre Nachfrage wird deshalb als stabil und konjunktur- bzw. zyklusunabhängig gesehen.

Der Sektor Consumer Staples hat im S&P 500 aktuell eine Gewichtung von 4,62% und der Sektor Consumer Discretionary eine Gewichtung von 10,36%.

Eine Übersicht der beliebtesten Basiskonsumgüter-ETFs und Nicht-Basiskonsumgüter-ETFs findest du im Folgenden.

| Name | ISIN | Volumen | TER | Ertragsverwendung | Domizil | Replikationsmethode |

|---|---|---|---|---|---|---|

| Xtrackers MSCI World Consumer Staples UCITS ETF 1C | IE00BM67HN09 | 733 Mio. | 0,25% | Thesaurierend | Irland | Physisch |

| iShares S&P 500 Consumer Staples Sector UCITS ETF | IE00B40B8R38 | 549 Mio. | 0,15% | Thesaurierend | Irland | Physisch |

| iShares MSCI Europe Consumer Discretionary Sector UCITS ETF EUR (Acc) | IE00BMW42298 | 274 Mio. | 0,18% | Thesaurierend | Irland | Physisch |

| iShares S&P 500 Consumer Discretionary Sector UCITS ETF (Acc) | IE00B4MCHD36 | 678 Mio. | 0,15% | Thesaurierend | Irland | Physisch |

Kommunikationsdienste (Communication Services)

Unternehmen, die dem Sektor Kommunikationsdienste zugeordnet werden, bieten (Tele-)Kommunikationsdienste, Medien- und Werbeinhalte sowie Computerspiele oder Streaming-Plattformen an. Aktien wie Meta (Facebook), Vodafone oder Netflix fallen in diesen Sektor.

Der Sektor Communication Services hat im S&P 500 aktuell eine Gewichtung von 10,63%.

| Name | ISIN | Volumen | TER | Ertragsverwendung | Domizil | Replikationsmethode |

|---|---|---|---|---|---|---|

| iShares STOXX Europe 600 Telecommunications UCITS ETF (DE) | DE000A0H08R2 | 139 Mio. | 0,46% | Ausschüttend | Deutschland | Physisch |

| SPDR S&P U.S. Communication Services Select Sector UCITS ETF | IE00BFWFPX50 | 230 Mio. | 0,15% | Thesaurierend | Irland | Physisch |

Industriewerte (Industrials)

In den Sektor Industriewerte fallen etwa Hersteller von Stahl, Flugzeugen, Maschinen, Bauprodukten und Automobilproduzenten.

Ebenso werden auch Produzenten von professionellen Dienstleistungen für Transport, Bau, Umwelt, Anlagenverwaltung, Sicherheits- und Alarmdienste sowie Forschung und Beratung dem Sektor Industrie zugeordnet.

Im S&P 500-Index hat der Sektor Health Care aktuell eine Gewichtung von 7,4 %.

| Name | ISIN | Volumen | TER | Ertragsverwendung | Domizil | Replikationsmethode |

|---|---|---|---|---|---|---|

| iShares S&P 500 Industrials Sector UCITS ETF | IE00B4LN9N13 | 463 Mio. | 0,15% | Thesaurierend | Irland | Physisch |

| Xtrackers MSCI World Industrials UCITS ETF 1C | IE00BM67HV82 | 511 Mio. | 0,25% | Thesaurierend | Irland | Physisch |

Werkstoffe (Materials)

Der Sektor Werkstoffe (gelegentlich auch Grundstoffe genannt) beinhaltet Unternehmen, die Glas, Papier, Forstprodukte, Chemikalien, Baumaterialien und Verpackungsprodukte herstellen sowie Rohstoffe abbauen.

Der Sektor Materials hat im S&P 500 aktuell eine Gewichtung von 1,3 %.

Ein Beispiel für einen ETF, der die Entwicklung dieses Sektors repliziert, ist der Xtrackers MSCI World Materials UCITS ETF 1C (ISIN: IE00BM67HS53).

Immobilien (Real Estate)

Der Sektor Immobilien enthält Aktien von Unternehmen und REITs (Real-Estate-Investment-Trusts), die primär Umsätze mit Industrieimmobilien, Wohnimmobilien und Mischimmobilien generieren. Ebenfalls enthalten sind Immobiliendienstleister.

In einem Immobiliensektor-ETF sind also keine Immobilien als Sachwerte enthalten, sondern Unternehmen (oder REITs), die Immobilien bauen, bewirtschaften oder vermieten.

Im S&P 500-Index hat der Real-Estate-Sektor aktuell eine Gewichtung von 1,82 %.

| Name | ISIN | Volumen | TER | Ertragsverwendung | Domizil | Replikationsmethode |

| VanEck Global Real Estate UCITS ETF | NL0009690239 | 315 Mio. | 0,25% p.a. | Ausschüttend | Niederlande | Physisch |

| Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C | LU0489337690 | 781 Mio. | 0,33% p.a. | Thesaurierend | Luxemburg | Physisch |

- Live-Übersicht sämtlicher Depots

- Automatisch mit Banken verbunden

- Steuerreports

Energie (Energy)

In diesem Sektor sind Aktien von Unternehmen enthalten, die im Bereich der fossilen und erneuerbaren Energien tätig sind. Dazu gehören Öl, Gas, Kohle, Kern, Treibstoffe, Uran, Solar, Wind, Wasserstoff und Wasserenergie.

Der Sektor Energy hat im S&P 500 aktuell eine Gewichtung von 3,9 %.

In unserem Artikel Energie-ETF findest du mehr Informationen über den Sektor Energie. Alternativ haben wir auch einzelne Beiträge zu den Subthemen Öl-ETF, Gas-ETF, Uran-ETF oder Solar-ETF.

| Name | ISIN | Volumen | TER | Ertragsverwendung | Domizil | Replikationsmethode |

|---|---|---|---|---|---|---|

| Xtrackers MSCI World Energy UCITS ETF 1C | IE00BM67HM91 | 858 Mio. | 0,25% | Thesaurierend | Irland | Physisch |

| iShares Oil & Gas Exploration & Production UCITS ETF | IE00B6R51Z18 | 209 Mio. | 0,55% | Thesaurierend | Irland | Physisch |

Hier gibt es ebenfalls verwandte Themen-ETFs, die zum Beispiel Erneuerbare Energien oder Solar-Energie zum Fokus haben. Einige der Unternehmen dieser Art werden aber zum Sektor Versorger gezählt.

Versorger (Utilities)

Im Sektor Versorger sind Unternehmen, die Strom-, Gas- oder Wasserversorgung bereitstellen.

Teilweise fallen in diesen Sektor auch unabhängige Stromerzeuger und Unternehmen, die Strom aus erneuerbaren Energien produzieren.

Im S&P 500 Index, der die Aktien der 500 größten börsennotierten US-amerikanischen Unternehmen umfasst, hat der Sektor Utilities aktuell eine Gewichtung von 2,5 %.

| Name | ISIN | Volumen | TER | Ertragsverwendung | Domizil | Replikationsmethode |

|---|---|---|---|---|---|---|

| iShares S&P 500 Utilities Sector UCITS ETF | IE00B4KBBD01 | 703 Mio. | 0,15% | Thesaurierend | Irland | Physisch |

| iShares STOXX Europe 600 Utilities UCITS ETF (DE) | DE000A0Q4R02 | 557 Mio. | 0,46% | Ausschüttend | Deutschland | Physisch |

3. Die Investmentthese: Ist ein Sektor-ETF sinnvoll?

Sektor-ETFs ermöglichen ein gezieltes Investment in einen einzelnen Sektor. Hier kommen die Vorteile von ETFs zum Tragen, nämlich, dass sie in den meisten Fällen kostengünstig, transparent und effizient sind.

Konjunktur hat Einfluss auf Performance eines Sektors

Ob ein Investment in einen Sektor-ETF Sinn ergibt, hängt sehr stark davon ab, welchen Sektor der ETF repliziert und wie es um die Konjunktur in der Region steht. Ein Investment in einen Nicht-Basiskonsumgüter-ETF zu Zeiten von starken wirtschaftlichen Umwälzungen oder in einem Land, welches mit Finanzkrisen kämpft, ergibt weniger Sinn. Denn die zyklischen Konsumgüter werden wesentlich weniger nachgefragt in solchen Konjunkturzyklen. Hier kannst du sehr wahrscheinlich mit einer geringeren Rendite als im breiten Markt rechnen.

Das Gleiche gilt auch für einen ETF auf den Finanzwertesektor von Ländern, die mit starken Inflationsraten und Bankenpleiten kämpfen.

Outperformance und Underperformance der Marktrendite sind mit Sektor-ETFs möglich

Andersherum kann es auch passieren, dass manche Sektoren zeitweise besser performen als der breite Markt. Es liegt zum Beispiel nahe, dass der Tech-Sektor in bullishen Börsenzeiten besser performt, als etwa der Consumer Staples-Sektor, dessen Nachfrage meist konstant gleichbleibend ist. Oder auch, dass der Healthcare Sektor tendenziell stabiler bleibt als der Consumer Discretionary Sektor während einer Rezession.

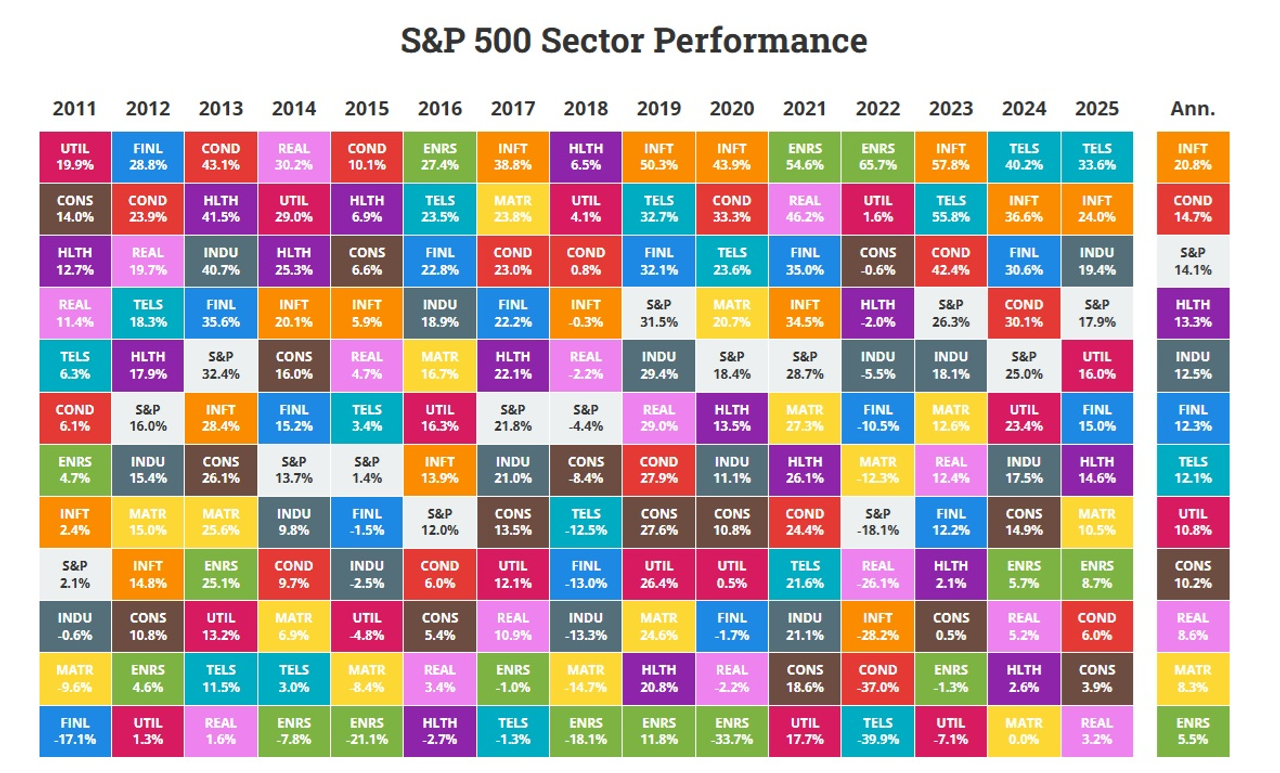

Die untere Grafik gibt eine Übersicht über die jährliche Performance der einzelnen Sektoren im S&P 500.

Hier ist auch wichtig für dich zu wissen, dass die historische Rendite keine Garantie für zukünftige Rendite ist.

Individuelle Anlagepräferenzen sind relevant

In der Beantwortung der Frage, ob Sektor-ETFs Sinn ergeben, spielen auch individuelle Anlagepräferenzen mit ein. Diese Präferenzen legen unter anderem fest, ob du eher dividendenstarke Wertpapiere bevorzugst. So gibt es dividendenstärkere Sektoren, wie auch Sektoren, in denen Unternehmen tendenziell weniger Dividenden ausschütten (etwa Informationstechnologie).

Eine weitere Präferenz ist, ob du eher risikoaffin bist und auf Growth-Wertpapiere setzt oder lieber konservativ investierst. Die Sektoren Informationstechnologie und Kommunikationsdienste werden eher von Growth-Aktien dominiert, während Finanzwerte, Industriewerte, Energie und nichtzyklische Konsumgüter mehr Value-Aktien beinhalten.

Zusammenfassend lässt sich als Investmentthese sagen: Es hängt vom Einzelfall ab. So kann ein Sektor-ETF den breiten Markt durchaus outperformen, aber eben auch underperformen.

Es gilt außerdem: Egal, wie gut ein Sektor-ETF performt oder wie gut er in deine Anlagestrategie passt – achte immer darauf, dein Portfolio ausreichend zu diversifizieren. Im verlinkten Artikel erfährst du mehr darüber, wie du dein Portfolio ausreichend diversifiziert. Ebenfalls lohnt sich ein Blick in unseren Artikel über die häufigsten ETF-Fehler und wie du diese vermeidest.

Kosten der Sektor-ETF können höher sein als bei marktbreiten ETF-Klassikern

Ein weiterer Risikopunkt bei Sektor-ETFs sind die Kosten. Bei manchen Sektor-ETFs fällt die TER höher aus als bei klassischen ETFs ohne Sektor-Fokussierung. Achte also darauf, einen günstigen Sektor-ETF mit ausreichend hoher Fondsgröße auszuwählen (alles ab 0,6 % TER pro Jahr gilt als teuer).

Solltest du zum Ziel haben, dir für dein ETF-Portfolio eine individuelle Sektorgewichtung manuell zusammenzubauen, sei dir bewusst, dass die Kosten für jeden ETF-Kauf deine Rendite reduzieren. Dies gilt insbesondere, wenn du nur kleine Investmentbeträge zur Verfügung hast und für alle 11 Sektoren einen ETF kaufst. Hier empfehlen wir definitiv einen Sparplan, bei dem die Ordergebühren niedriger sind als bei Einmalkäufen.

4. Chancen und Risiken von Sektor-ETF

Die Chancen und Risiken von Sektoren-ETFs lassen sich wie folgt gegenüberstellen:

Vorteile von Sektor-ETF

- Mit Sektor-ETF kannst du bestimmte Sektoren in deinem Portfolio höher gewichten oder gar ausschließen.

- Dein ETF-Portfolio kann mit Sektor-ETF personalisiert und auf deine individuelle Anlagestrategie zugeschnitten werden.

- Manche Sektoren performen besser in bestimmten Konjunkturzyklen, was Renditechancen mit sich bringt.

Nachteile von Sektor-ETF

- ETF auf einen einzelnen Sektor sind weniger diversifiziert als sektorgemischte, marktbreite ETF.

- Die Rendite eines Sektors kann die Rendite des allgemeinen Marktes untertreffen.

- Sektor-ETF sind ein Schritt mehr in Richtung aktives Investieren, da Sektoren selektiert werden.

5. Wo kann ich Sektor-ETF kaufen?

Sektor-ETFs kaufst du, wie alle anderen ETFs oder Aktien, beim Broker.

Voraussetzung dafür ist, dass du ein Depot hast. Solltest du bisher noch kein Depot haben, kannst du einen Blick in unseren Depotvergleich werfen. Dort vergleichen wir die besten Depots und stellen ihre Konditionen gegenüber. Die Kosten für den Aufbau deines Depots sowie die Kosten für die Ausführung einer Kauforder hängen maßgeblich von den Konditionen deines Brokers ab.

Solltest du bisher keine Erfahrung mit dem Kaufen eines ETF haben, wirf gerne einen Blick in unsere Schritt-für-Schritt-Anleitung zum ETF kaufen. Ein guter Sektor-ETF sollte idealerweise eine Total Expense Ratio (TER) im Bereich von 0,1 % bis 0,4 % haben.

Für Sektor-ETFs gibt es die Möglichkeit, per Sparplan zu investieren oder per Einmalkauf.

Wenn du nur kleinere Investmentbeträge monatlich zur Verfügung hast, empfehlen wir dir einen Sparplan. Je nach Broker kannst du mit monatlichen Sparplanbeiträgen von sogar weniger als 20 € einsteigen. In unserem ETF-Sparplan Vergleich findest du eine Übersicht der besten Anbieter im Bereich der ETF-Sparpläne.

Nachfolgend findest du drei der besten ETF-Sparplan-Anbieter.

- Größte Auswahl an Aktien & ETF aller deutschen Broker

- Nur 0,99 € Ordergebühr

- Kostenlose Sparpläne ab 1 € möglich.

- 40 Handelsplätze

- 2.500 ETF kostenlos handelbar

- Kostenloser Handel ab 500 € Ordervolumen (gettex)

- Keine Depotgebühren

- Große Auswahl an Handelsplätzen

- Umfangreiches Angebot an Wertpapieren

- Große Auswahl an Aktien, ETF, Fonds & Derivaten

- Echte Kryptowährungen handelbar

- Gebührenfreier Handel ab 500 €

6. Fazit: Sektor-ETF ermöglichen einen personalisierteren Portfolioaufbau und ein gezieltes ETF-Investment in einzelne Sektoren.

Mit Sektor-ETFs kannst du gezielt in einzelne Börsensektoren zu investieren. Damit ergeben sich viele Möglichkeiten, dein ETF-Portfolio individueller aufzubauen als bei einem Standard 2-ETF-Weltportfolio.

Die Performance eines Sektors kann von der Performance des allgemeinen Marktes abweichen, und somit ergeben sich je nach Sektor und Konjunkturzyklus Chancen oder Risiken.

Unser Fazit ist: Solange du darauf achtest, dass dein ETF-Portfolio ausreichend diversifiziert ist, zu deiner Investmentstrategie passt, und du einen günstigen Sektor-ETF auswählst, spricht nichts gegen einen Sektor-ETF.

7. Häufig gestellte Fragen zu Sektor-ETF

Unsere Inhalte spiegeln nur die Meinungen und Erwartungen der Autoren wider und stellen somit keine Empfehlung zum Kaufen, Halten oder Verkaufen der genannten Wertpapiere dar.

Als Anleger*in trägst Du die volle Verantwortung für Deine Investitionsentscheidungen.

Die Autoren können in einige der beschriebenen Assets investiert sein und somit ein Interesse an deren Kursentwicklung haben.

- Das 70:30-Weltportfolio ist das beliebteste Konzept zum Portfolioaufbau. Wir zeigen, wie es funktioniert.

- Das BIP-gewichtete Weltportfolio ist die Alternative zum klassischen 70:30-Depot. Wie sinnvoll ist dieser Ansatz?

- Jährlich erstellt unsere Redaktion eine Auswahl an ETF-Empfehlungen. Finde hier unsere Auswahl für dein Portfolio.

- Lerne, wie du dein ETF-Portfolio richtig diversifizieren kannst und wie viele ETFs wirklich notwendig sind.

- Mit dem Portfolio Rebalancing kannst du deine Performance optimieren. Wir zeigen dir, wie es funktioniert.

- Musterportfolios (in Arbeit)Wir stellen dir eine Auswahl der beliebtesten Musterportfolios vor.

- Themen-ETFs forcieren ein Anlagetrend, etwa künstliche Intelligenz. Wir zeigen dir, wie sinnvoll diese für dein Portfolio sind.

- Sektor-ETFsAktueller ArtikelMit Sektor-ETFs kannst du in Sektoren wie Energie investieren. Wir stellen dir die Vor- und Nachteile von Sektor-ETFs vor.