ETF kaufen – so startest du deinen Vermögensaufbau mit ETFs

Du willst ein Vermögen aufbauen und dabei dein Kapital in Wertpapiere investieren? Durch das Kaufen von ETF kannst du diversifiziert und sicher in den Kapitalmarkt investieren.

Allerdings zeigt sich regelmäßig, dass Anleger nicht wissen, wie sie ETF kaufen können. Aus diesem Grund möchte ich dir zeigen, wie das Kaufen von Indexfonds funktioniert. Außerdem erfährst du, ob du lieber Einzelinvestments in ETFs vornehmen oder einen ETF-Sparplan einrichten solltest.

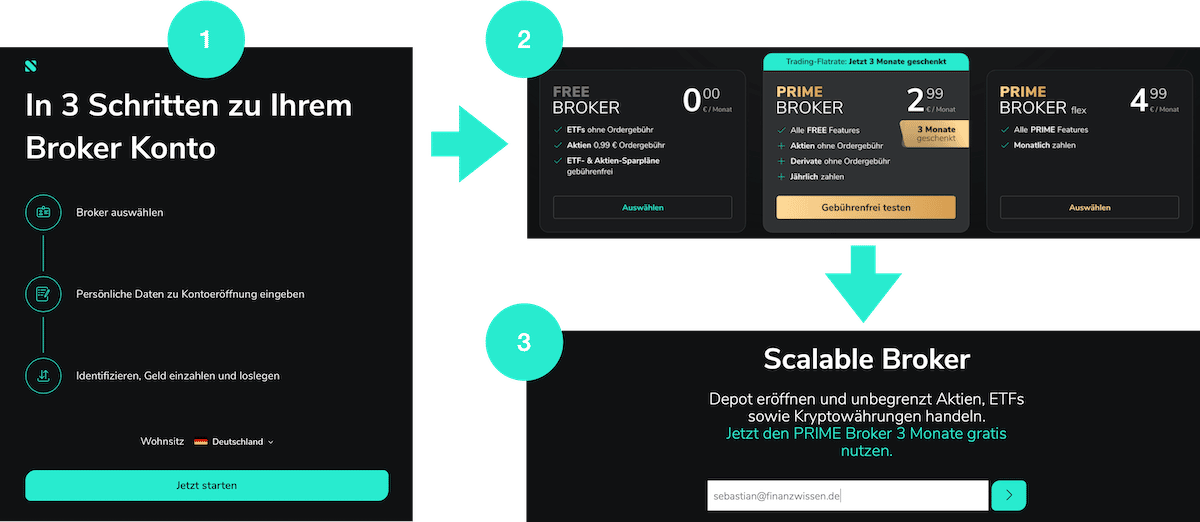

Folgende Schritte musst du durchlaufen, um einen ETF zu kaufen:

- ETF steht für Exchange Tradet Funds und werden auch Indexfonds genannt, da sich diese nach einen Index richten.

- ETF werden an der Börse gehandelt. Deshalb benötigt man für den Kauf ein Wertpapierdepot bei einem Broker.

- Bei der Auswahl des ETF-Depots sollte man auf Kriterien wie Handelskosten, Depotkosten, Sicherheit und Auswahl achten.

- Es gibt eine große Auswahl an ETF und Investment-Strategien. Welche die Richtige ist, hängt von deinen persönlichen Präferenzen ab.

- Beim Investieren kann man sich zudem für eine Einmalanlage oder einen Sparplan entscheiden. Beide Vorgehensweisen haben Vor- und Nachteile.

Wo kann man ETFs kaufen?

ETF kannst du bei jedem Depotanbieter kaufen. Eine passende Auswahl findest du in unserem großen Depotvergleich – hier haben wir 17 Anbieter miteinander verglichen aus ausführlich getestet.

In unserem ETF-Sparplan Vergleich konnten uns insbesondere die folgenden Depots überzeugen:

- Größte Auswahl an Aktien & ETF aller deutschen Broker

- Nur 0,99 € Ordergebühr

- Kostenlose Sparpläne ab 1 € möglich.

- 40 Handelsplätze

- 2.500 ETF kostenlos handelbar

- Kostenloser Handel ab 500 € Ordervolumen (gettex)

- Keine Depotgebühren

- Große Auswahl an Handelsplätzen

- Umfangreiches Angebot an Wertpapieren

- Große Auswahl an Aktien, ETF, Fonds & Derivaten

- Echte Kryptowährungen handelbar

- Gebührenfreier Handel ab 500 €

Bei all diesen Anbietern handelt es sich um Neobroker. Diese überzeugen mit einer günstigen Gebührenstruktur und einem sehr umfangreichen Handelsangebot.

Im Vergleich zu klassischen Banken fokussieren sich diese Anbieter ausschließlich auf den Wertpapierhandel und stellen somit die Anforderungen der Kunden in den Fokus.

Das beste Depot zum ETFs kaufen

Aktuell ist Scalable Capital der wohl beste Anbieter zum Kaufen von Indexfonds. Hier kannst du mehr als 2750 börsengehandelte Fonds kaufen und sogar per Sparplan besparen.

Zusätzlich sind Sparpläne bei Scalable Capital kostenlos. Dementsprechend kannst du hier langfristig ein Vermögen aufbauen. Lese hier alles über unseren Scalable Capital Broker Test.

Schritt 1: Das richtige ETF-Depot finden

Um einen Exchange Tradet Funds kaufen zu können, brauchst du ein entsprechendes Depot. Hierbei musst du nicht unbedingt nach einem ETF-Depot suchen. Vielmehr kannst du bei jedem Anbieter ETF und auch Aktien kaufen.

Allerdings solltest du darauf achten, dass die Konditionen beim Kauf eines ETF fair sind. Aus unserer Sicht solltest du folgende Kriterien bei der Wahl deines Brokers beachten:

- Günstige Handelsgebühren: Achte auf die Orderkosten sowie andere Gebühren

- Kostenlose Depotführung: Im Idealfall ist das Depot kostenlos und es gibt keine versteckten Gebühren wie Verwahrentgelte. Schau hierzu am besten ins Preis- und Leistungsverzeichnis deines Anbieters

- Unterstützung von ETF-Sparplänen: diese ermöglichen dir regelmäßig und ohne viel Aufwand zu investieren

- Große Auswahl an ETF: So kannst du zwischen vielen verschiedenen Strategien wählen

- Sicherheit und Regulierung: Achte zudem darauf, dass dein Anbieter auch in Deutschland oder der EU lizenziert ist und alle wichtigen Sicherheitsbestimmungen erfüllt

Schritt 2: ETF-Depot eröffnen

Nachdem du dich für einen Anbieter entschieden hast, musst du dort ein Wertpapierdepot eröffnen. Die Registrierung ist oftmals sehr einfach. Im ersten Schritt musst du Angaben zu deiner Person treffen. Hierzu gehören wichtige personenbezogene Daten wie dein Name, Anschrift und steuerliche Informationen.

Bitte beachte, dass die meisten Broker keine Steuerausländer aufnehmen. Insbesondere als Steuerpflichtiger in den USA wirst du es recht schwer haben, einen passenden Depotanbieter zu finden.

Sobald du die Registrierung abgeschlossen hast, musst du bei jedem Anbieter deine Identität verifizieren. Speziell die Neobroker bieten hierfür neben dem klassischen POSTIDENT auch eine videobasierte Lösung an.

Ablauf der Registrierung beim Scalable Broker

Hierfür brauchst du lediglich ein Smartphone oder einen Computer mit Webcam. Im Videochat musst du dein Ausweisdokument vorzeigen und prüfen lassen.

Sobald die Verifikation abgeschlossen ist, musst du noch etwas bis zur Depoteröffnung warten. Erfahrungsgemäß steht dir dein Depot bereits innerhalb kürzester Zeit zur Verfügung.

Einzahlung vornehmen und Konto verknüpfen

Einige Anbieter wollen, dass du vor der Aktivierung des Depots eine Einzahlung vornimmst. Auf diese Weise wird dein Konto mit dem Depot verknüpft. Bitte beachte, dass das Konto auf deinen Namen läuft – aufgrund von Geldwäscheprüfungen können Einzahlungen von Drittkonten also nicht akzeptiert werden.

Schritt 3: Geld in dein Depot einzahlen

Nachdem du nun dein ETF-Depot eröffnet hast, kannst du eine erste Einzahlung vornehmen. Bei vielen ETF-Brokern kannst du eine Einzahlung ausschließlich per Überweisung vornehmen. Hier solltest du etwas Geduld mitbringen.

Insbesondere die Neobroker Scalable Capital und Trade Republic bieten jedoch weiterführende Möglichkeiten. So kannst du beispielsweise bei Scalable Capital eine Zahlung per Lastschrift vornehmen.

Hier definierst du lediglich die Höhe deiner Einzahlung. Anschließend wird Scalable Capital das Kapital von deinem Referenzkonto einziehen und dir das Geld auf deinem Verrechnungskonto gutschreiben.

Wie die Einzahlung bei Scalable Capital per Lastschrift funktioniert, siehst du im Folgenden:

Ablauf des Einzahlungsprozesses bei Scalable Capital

Bei Trade Republic kannst du zudem eine Einzahlung per Apple Pay oder per Kreditkarte vornehmen. Hier können aber zusätzliche Kosten anfallen.

Achte auf die Gebühren der unterschiedlichen Bezahlmethoden. Insbesondere die Kreditkartenzahlung ist mit Zusatzkosten verbunden und das Geld in der Regel nicht wert. Auch Apple Pay und Google Pay führen zu steigenden Kosten bei deinem ETF-Kauf.

Ausreichend Kapital auf dem Verrechnungskonto vorhalten

Nach mehreren Jahren Erfahrung als Kapitalanleger kann ich dir einen Tipp mit auf deinen Weg geben: sorge stets dafür, dass ausreichend Geld auf deinem Verrechnungskonto zur Verfügung steht.

Immer wieder kommt es zu Rücksetzern an den Märkten, welche du für eine Aufstockung deiner ETF verwenden kannst. Wenn es zu einer solchen Chance kommt, willst du im Regelfall schnell agieren können.

Egal ob SEPA-Überweisung oder Lastschrift – bis zur Gutschrift deines Geldes vergehen in der Regel ein paar Tage. Aus diesem Grund solltest du stets einen Teil deines Geldes nicht sofort investieren und als Reserve zur Verfügung haben.

Schritt 4: ETFs vergleichen und auswählen

Nun solltest du dich auf eine Anlagestrategie festlegen. Willst du eher basierend auf der realen Wirtschaftsleistung in den Markt investieren oder lieber auf Basis der Marktkapitalisierung? Oder verfolgst du lieber eine einfache Strategie mithilfe eines Weltportfolios?

Deine ETF-Strategie hat einen großen Einfluss auf den Vergleich der einzelnen Indexfonds, denn für ein Weltportfolio brauchst du beispielsweise nur zwei Fonds, sodass der Vergleich hier recht einfach funktioniert.

Beabsichtigst du stattdessen mithilfe von Länder-ETF ein diversifiziertes Portfolio aufzubauen, wirst du mehr Vergleiche durchführen müssen.

Du kannst auch Trends mithilfe von Themen-ETF abdecken. Hier agierst du allerdings aktiver als bei klassischen ETF-Investments.

Sobald du diesen Schritt jedoch abgeschlossen hast, musst du nur noch die ETF kaufen. Im Folgenden will ich dir einige Faktoren an die Hand geben, welche dich bei der Auswahl des passenden ETF unterstützen.

Prüfung des Fondsvolumens

Dieser Tipp mag auf den ersten Blick etwas willkürlich erscheinen. Allerdings gelten Fonds mit einem großen verwalteten Vermögen als sicherer. Bei kleineren Indexfonds besteht die Gefahr, dass diese vom Anbieter aufgelöst werden, da diese weniger rentabel sind. Generell gilt ein Fondsvolumen ab 200 Millionen € als sicher.

Auch haben börsengehandelte Fonds mit einem kleinen Volumen häufig höhere Kosten.

Blick auf die Tracking Difference

Viele Anleger fokussieren bei den ETF Kosten ausschließlich auf die TER zur Bewertung der Gesamtkosten. Die TER steht dabei für „Total Expense Ratio“ (auf deutsch: Gesamtkostenquote) und gibt die Kosten für den laufenden ETF an.

Allerdings ist dieser Ansatz nicht ganz richtig, denn neben den eigentlichen Kosten können Anlegern auch Zusatzkosten durch eine Abweichung vom Index entstehen. Das Stichwort hierfür lautet Tracking Difference.

Die Tracking Difference (TD) berechnet sich wie folgt:

TD = WertentwicklungETF – WertentwicklungIndex

Je näher das Ergebnis bei 0 liegt, desto genauer wird der zugrundeliegende Index abgebildet.

In der Praxis versuchen ETF-Anbieter die Tracking Difference möglichst gering zu halten. Allerdings sorgen unterschiedliche Geschäftsvorfälle wie beispielsweise Dividendenzahlungen oder Indexanpassungen für eine Abweichung vom Index.

Replikationsmethode des ETFs

Es gibt in der Praxis unterschiedliche Replikationsmethoden bei ETFs:

Physische replizierende ETFs

Physisch replizierende Indexfonds kaufen die zugrundeliegenden Wertpapiere des Indizes 1:1. Deshalb spricht man hier von einer vollständigen Replikation.

Physische Sampling ETFs

Das vollständige Nachbilden des Indexes ist aber nicht immer möglich, z.B. in dem Fall, das manche Aktien aus dem Index dafür zu illiquide sind. Hierfür gibt es physische Sampling ETFs, die die Wertpapiere aus dem Index über ein Optimierungsverfahren auf ein „Sample“ reduzieren, das vollständig nachgebildet werden kann.

Synthetische SWAP ETFs

Außerdem gibt es synthetische Swap-ETFs, welche nicht die zugrundeliegenden Märkte enthalten, sondern diese mit liquiden Assets abbilden. Hierfür wird teilweise auf Derivate, so genannte „Swaps“ (Tauschgeschäfte) zurückgegriffen.

Umgang mit Kapitalerträgen

Zusätzlich zu den Kosten und der Replikationsmethode solltest du dich auch noch mit der Ausschüttungspolitik deiner ETF auseinandersetzen.

Willst du eher langfristig vom Zinseszinseffekt profitieren oder regelmäßige Dividenden erhalten? Du kannst dich grundsätzlich zwischen ausschüttenden und thesaurierenden ETFs entscheiden.

Insbesondere junge Anleger sollten thesaurierende ETF fokussieren. Diese Indexfonds investieren die ausgeschüttete Dividende autmatisch wieder in das eigene Fondsvolumen. Auf diese Weise wird die Steuerlast gestundet und die Kapitalerträge direkt in den Index reinvestiert. Das Kapital kann so besser für dich und deinen Vermögensaufbau arbeiten.

Enthaltende Regionen, Sektoren und Unternehmen

Schlussendlich solltest du vor der Auswahl deiner ETFs auch die abgebildeten Branchen und Unternehmen überprüfen. Wenn du in ETF investierst, dann sollte dein Fokus auf einer maximalen Diversifikation liegen.

Diese wirst du allerdings nicht erreichen, wenn du Indizes verwendest, welche gleiche Unternehmen enthalten. Willst du beispielsweise einen S&P500 mit einem MSCI World besparen, wirst du Überschneidungen haben. Einzelne Unternehmen wie beispielsweise Apple oder Microsoft werden eine sehr hohe Gewichtung in deinem Depot erhalten – das Risiko für deine Anlage steigt.

Schritt 5: Ausgewählten ETF kaufen

Hast du dich für eine Anlagestrategie entschieden und die passenden ETF ausgewählt? Dann solltest du im nächsten Schritt deine Exchange Tradet Funds kaufen. Beachte an dieser Stelle, dass sich der Kauf von ETF in Abhängigkeit deines gewählten Brokers etwas unterscheiden kann.

Im Folgenden zeige ich dir, wie der Kauf bei Scalable Capital funktioniert. Am besten suchst du deinen Fonds direkt über die Suchfunktion. Du kannst hier den Namen eingeben. Im Idealfall nutzt du den ETF aber über eine eindeutige Identifikationsnummer wie der WKN oder ISIN, da einige ETFs sehr ähnliche Namen haben, kann es schnell zu Verwechselungen kommen.

So kaufst du einen ETF Schritt für Schritt beim Scalable Capital Broker.

In meinem Beispiel kaufe ich einen FTSE All Country World Index (FTSE ACWI). Dieser ist ein sehr diversifizierter Aktienindex und bildet einen Großteil der Weltwirtschaft ab.

Sobald du deinen ETF gefunden hast, klicke auf „Kaufen“ oder „Verkaufen“. Das Verkaufen eines ETFs funktioniert nur, wenn du bereits Anteile an eben jenem hältst.

Mit „Kaufen“ platzierst du eine Order zum Kauf deines ETF. Beachte hierbei, dass du bei vielen Anbietern nur ganze Teile des ETF kaufen kannst. Willst du einen fixen Betrag, beispielsweise 100 Euro investieren, dann solltest du einen ETF-Sparplan erstellen. Langfristig sind ETF-Sparpläne eine gute Möglichkeit zum Vermögensaufbau.

Sobald du in der Order-Maske bist, musst du einen Zielbetrag für dein Investment festlegen. Willst du stattdessen eine feste Anzahl an ETF-Anteilen kaufen, nutze hierfür die Eingabe der Stückzahlen.

Zusätzlich kannst du die Börsen für den Handel wechseln. Erfahrungsgemäß ist gettex (Börse München) der günstigste Handelsplatz bei Scalable. Mit dem Prime-Broker kostet dich deine Order ab 250 Euro Volumen keine weiteren Gebühren. Bei geringeren Orders fällt eine Pauschale von 1 Euro an.

Scalable wird dir nun anzeigen, wie hoch das geschätzte Ordervolumen für deinen ETF-Kauf ist. Insofern du nicht genügend Geld auf deinem Verrechnungskonto hast, musst du weiteres Geld einzahlen. Klickst du auf „Order vorbereiten“, kommst du direkt in die Ordererstellung.

Bei deiner Order kannst du zwischen einer Limit-Order und Market-Order entscheiden. Ich persönlich nutze immer eine Limit-Order, um zu meinem Wunschpreis einzusteigen.

Der Scalable Broker zeigt dir an, wie hoch die Wahrscheinlichkeit einer Order-Ausführung ist. Der Kauf wird erst ausgeführt, wenn dein Limit-Kurs erreicht wird. Die Market-Order wird sofort ausgeführt.

Nachdem Scalable deine Order ausgeführt hat, wirst du die ETF-Anteile in deinem Depot sehen.

Schritt 6: Regelmäßig Geld in ETF investieren

Nachdem du deine ersten börsengehandelten Indexfonds gekauft hast, solltest du dir Gedanken darüber machen, ob und wie du weiterhin Geld investieren möchtest. Hast du Themen-ETF gekauft, ergibt es Sinn, die Entwicklung des Marktes zu beobachten. Da du hier aktiv in einen Sektor investierst, solltest du auch wie ein aktiver Anleger agieren und deinen Investment-Case regelmäßig überprüfen.

Hast du dich dahingegen für eine passive Anlagestrategie entschieden, kannst du nun einen Sparplan einrichten, Geld für einen weiteren Einmalkauf ansparen oder gar nichts tun. ETF sind eine langfristige Angelegenheit. Folglich solltest du nicht zu häufig in dein Depot schauen und das langfristige Potenzial berücksichtigen.

ETF Sparplan oder Einmalanlage

Ob du lieber per Sparplan oder Einmalanlage investierst, ist dir überlassen. Sparpläne haben den Vorteil, dass man regelmäßig und automatisch investiert. Die Höhe des Sparplans kann man selbst festlegen und anpassen.

Das einmalige Investment großer Beträge ist auch möglich. Hier solltest du aber etwas mehr Kapital zur Verfügung haben, um eine gute Positionsgröße aufzubauen. Außerdem kann sich der Markt nach deinem Kauf schnell verändern – im schlechtesten Fall hast du eine längere Zeit ein dickes Minus im Depot.

Mit einem Sparplan betreibst du Dollar-Cost-Averaging und senkst deinen durchschnittlichen Einstiegskurs. Welcher Ansatz für dich besser ist, hängt primär von deiner Persönlichkeit und finanziellen Situation ab.

Wichtiger ist das Festhalten an deiner ETF-Strategie. Wenn du langfristig ETFs kaufst, solltest du dich ebenfalls mit dem Rebalancing von ETFs auseinandersetzen. Unsere Erfahrungen zeigen, dass du mindestens zwei ETF in deinem Depot haben solltest. Wie viele ETFs im Depot für dich sinnvoll sind, hängt von deiner Strategie ab.

Mit dem Rebalancing sorgst du für eine Umschichtung von stark gelaufenen Anteilen. Auf den ersten Blick mag das merkwürdig erscheinen, doch durch die langfristige Regression zum Mittelwert wirst du hiervon profitieren. Obendrein realisierst du so steuerliche Gewinne und schöpfst deinen Sparerpauschbetrag aus.