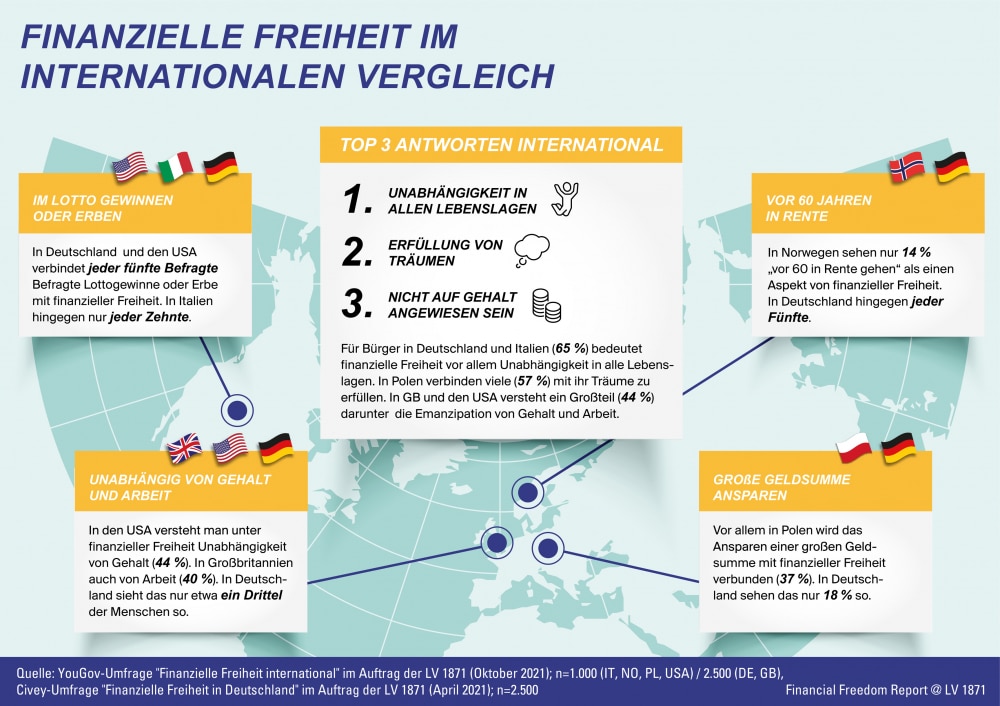

Wir alle haben eine unterschiedliche Definition von finanzieller Freiheit. Daher betrachten wir in diesem Artikel, wie man die finanzielle Unabhängigkeit erreicht und welche Rolle Aktien und ETFs hierbei spielen.

Was verbirgt sich hinter der finanziellen Freiheit?

Prinzipiell handelt es sich um einen Zustand, bei dem man nicht auf Erwerbseinkommen angewiesen ist. Folglich besteht keine Abhängigkeit von einer Beschäftigung. Die Lebenshaltungskosten werden durch ein aufgebautes Vermögen bzw. Erträgen aus Vermögen finanziert.

Welche Beweggründe gibt es hierfür?

Das Warum ist so individuell wie die Definition selbst. Der entscheidende Faktor ist die Möglichkeit ein selbstbestimmtes Leben zu führen. Die eigenen Handlungen sind nicht mehr abhängig von Dritten bzw. einer Erwerbstätigkeit. Zudem könnte man alte Kindheitsträume realisieren oder einer sinnstiftenden Tätigkeit nachgehen. Diese Liste lässt sich noch weiterführen.

Ländervergleich zur finanziellen Freiheit | (Quelle: YouGov)

Somit können wir nicht immer beurteilen, warum jemand nach diesem Zustand strebt. Vorab sei noch erwähnt, dass zwar viele Menschen nach der finanziellen Unabhängigkeit streben, jedoch nur die wenigsten dieses Ziel erreichen. Laut Statista gab es 2018 etwa 627.000 Menschen in Deutschland, die sich überwiegend aus ihrem Vermögen finanzieren. Die genannte Statistik sollte allerdings kein Grund zur vorzeitigen Aufgabe sein.

1. Voraussetzungen für die finanzielle Freiheit

Für die finanzielle Freiheit benötigen wir geordnete private Finanzen und Kapital. Klingt zwar logisch, jedoch ist noch nicht klar wie viel Vermögen erforderlich ist. Das ist abhängig vom eigenen Lebensstil und den Beweggründen der finanziellen Unabhängigkeit. Zunächst muss man sich sehr kritisch mit bestimmten Fragen auseinander setzen.

Geht es um möglichst viel Freizeit und Unabhängigkeit oder bedeutet die finanzielle Freiheit sogar Reichtum und Luxus?

Zur Berechnung gibt es verschiedene Varianten. Eine weit verbreitete Methode ist die sogenannte 4-Prozent-Regel. Diese Regel beruht auf der Trinity Studie. Drei Professoren der Trinity-Universität in Texas haben schon 1998 versucht zu ermitteln wie viel Startkapital benötigt wird. In ihrem Experiment haben sie berechnet welchen Betrag sie von ihrem Vermögen jährlich abheben können, ohne Pleite zu gehen.

Das Ergebnis für finanzielle Freiheit ist die 4-Prozent-Regel.

Über einen Zeitraum von 30 Jahren wurde fiktiv Geld in Aktien und Anleihen investiert. Bei einer jährlichen Abhebung von 4-Prozent wurden die Ersparnisse nicht aufgebraucht.

Inzwischen geht man davon aus, dass durch eine Optimierung der Strategie das Kapital noch viel länger ausreicht. Im besten Fall sogar ewig.

Als Grundlage für diese Strategie benötigen wir eine konkrete Vorstellung unserer jährlichen Ausgaben.

Diese simple Formel zeigt uns, dass das Startkapital für die finanzielle Freiheit erheblich variieren kann. Was für den einen Mensch ein Leben in finanzieller Unabhängigkeit bedeutet, ist für einen anderen eventuell nur ein Jahresgehalt. Der Umgang mit Geld und das Konsumverhalten machen den Unterschied aus.

Die 4-Prozent-Regel ist ein erster Schritt zur finanziellen Freiheit. Die Trinity Study zeigt jedoch eine gewisse Abhängigkeit von den Finanzmärkten. Daher gehen wir im weiteren Verlauf auf die Bedeutung des Investierens ein. Zunächst erläutern wir aber den Kostenfaktor.

- Behalte den Überblick über deine Finanzen

- Optimiere deine Sparquote

- Finde günstigere Verträge im Alltag

2. Wie viel kostet die Finanzielle Freiheit?

Anhand der 4-Prozent-Regel haben wir gesehen, wie man das Kapital für die finanzielle Freiheit berechnen kann. Die Kosten stellen einen entscheidenden Faktor bei der Berechnung dar. Des Weiteren spielt der Zeitfaktor eine große Rolle. Ist das Ziel einer Person die finanzielle Unabhängigkeit an sich oder die Freiheit innerhalb eines bestimmten Zeitraums?

Zunächst betrachten wir die Kosten in der Berechnung. Einen Überblick verschafft uns die folgende Tabelle.

| Budget monatlich | Budget jährlich | Kapital 4-Prozent-Regel |

|---|---|---|

| 1.000 € | 12.000 € | 300.000 € |

| 1.500 € | 18.000 € | 450.000 € |

| 2.000 € | 24.000 € | 600.000 € |

| 2.500 € | 30.000 € | 750.000 € |

| 3.000 € | 36.000 € | 900.000 € |

| 3.500 € | 42.000 € | 1.050.000 € |

| 4.000 € | 48.000 € | 1.200.000 € |

| 4.500 € | 54.000 € | 1.350.000 € |

| 5.000 € | 60.000 € | 1.500.000 € |

| 10.000 € | 120.000 € | 3.000.000 € |

In der Tabelle ist auch ein Extrembeispiel in der 10. Zeile aufgeführt. Wer also hohe Lebenshaltungskosten bzw. einen luxuriösen Lebensstil hat, benötigt entsprechend deutlich mehr Geld, um die finanzielle Freiheit zu erreichen.

Diese Übersicht ist nur exemplarisch. Hiermit soll nur gezeigt werden, wie groß der Unterschied durch den Kostenfaktor sein kann. Um das Ziel der finanziellen Freiheit schneller zu erreichen, könnte man sich fragen, welche Kostenpunkte wirklich von Bedeutung sind im Leben.

Dieser Abschnitt und der Nächste stehen in engem Zusammenhang. Die Optimierung der Kosten ist abhängig von der Sparquote. Wie wichtig die richtige Strategie beim Sparen ist, zeigen wir im folgenden Verlauf.

3. Finanzielle Freiheit mit der richtigen Sparquote

Die persönliche Sparquote legt man individuell fest. Je höher die Sparquote, desto realistischer ist das Ziel der finanziellen Freiheit.

Am Ende sind die Ausgaben bedeutender als die Einnahmen. Eine Person mit Einnahmen i.H.v. 10.000 Euro monatlich und Ausgaben von 9.000 Euro benötigt mehr Zeit als eine Person mit z.B. 3.500 Euro an Einnahmen und Ausgaben von etwa 2.000 Euro.

Dieses Beispiel verdeutlicht, dass jemand mit einer disziplinierten Sparquote keine extremen Einnahmen benötigt, um finanzielle Freiheit zu erlangen. Disziplin ist das Stichwort beim Sparen.

Heute zu sparen, bedeutet auf Konsum im Hier und Jetzt zu verzichten. Der Konsum in der Gegenwart hat zukünftigen Verzicht zur Folge.

Daraus lässt sich schlussfolgern, dass zu einem bestimmten Zeitpunkt im Leben ein gewisses Maß an Verzicht erforderlich ist, um die finanzielle Freiheit zu erreichen. Wie immer gibt es auch hierbei Ausnahmen. Ein Millionenerbe oder ein Lottogewinn setzen keinen Verzicht voraus.

Wir betrachten jedoch den Weg, der aus Sparen und Investieren besteht. Das Wort Verzicht klingt zunächst negativ. Wir schauen uns daher eine Strategie an, die eine konkrete Sparquote voraussetzt, aber keinen übermäßigen Verzicht zur Folge hat. Insbesondere für Einsteiger ist dieses System sehr gut geeignet. Die sogenannte 50-30-20-Regel ist so simpel wie genial.

Mit der 50-30-20-Regel zur finanziellen Freiheit?

50 % des Nettoeinkommens werden für die Fixkosten genutzt. Dazu zählen u.a Miete, Auto und Versicherungen. Die nächsten 30 % werden für Freizeit, Hobby und Urlaub aufgewendet. Die restlichen 20 % werden eisern gespart. Diese Aufteilung sorgt für klare Budgets.

Der Vorteil besteht darin, dass ein festes Kontingent für Freizeit usw. besteht und somit die erfreulichen Teile des Lebens nicht zu kurz kommen. Eine feste Sparquote sorgt für Planbarkeit und ermöglicht langfristige Kalkulationen.

Wichtig ist, dass auch bei Bonuszahlungen und Gehaltserhöhungen die relative Aufteilung beibehalten wird. Somit erhöht sich die absolute Sparleistung im Verlauf des Arbeitslebens erheblich. Mit der Zeit entsteht eine Routine und eventuell wird die eigene Motivation gesteigert. Erhält man beispielsweiße eine Gehaltserhöhung könnte die Sparquote sogar erhöht werden. Bleiben die Fixkosten und das Freizeitbudget gleich, ist eine Erhöhung der Sparquote möglich.

Kontensystem zur Unterstützung der finanziellen Freiheit

Die 50-30-20-Regel kann mit einem Kontenmodell noch einfacher umgesetzt werden. Es wird dabei ein Girokonto mit mehreren Unterkonten kombiniert. Mit einem Dauerauftrag können die festgelegten Beträge automatisiert auf das entsprechende Konto überwiesen werden. Mit einem cleveren Banking spart man Zeit und Geld.

Die 50-30-20-Regel beruht auf dem Pareto-Prinzip. Dieses statistische Phänomen besagt im Kern, dass 80 % der Ergebnisse mit 20 % des Gesamtaufwandes erzielt werden können. Daher wird sie auch 80-20-Regel genannt. Die Sinnhaftigkeit der 20 % Sparquote wird mit dem Pareto-Prinzip belegt.

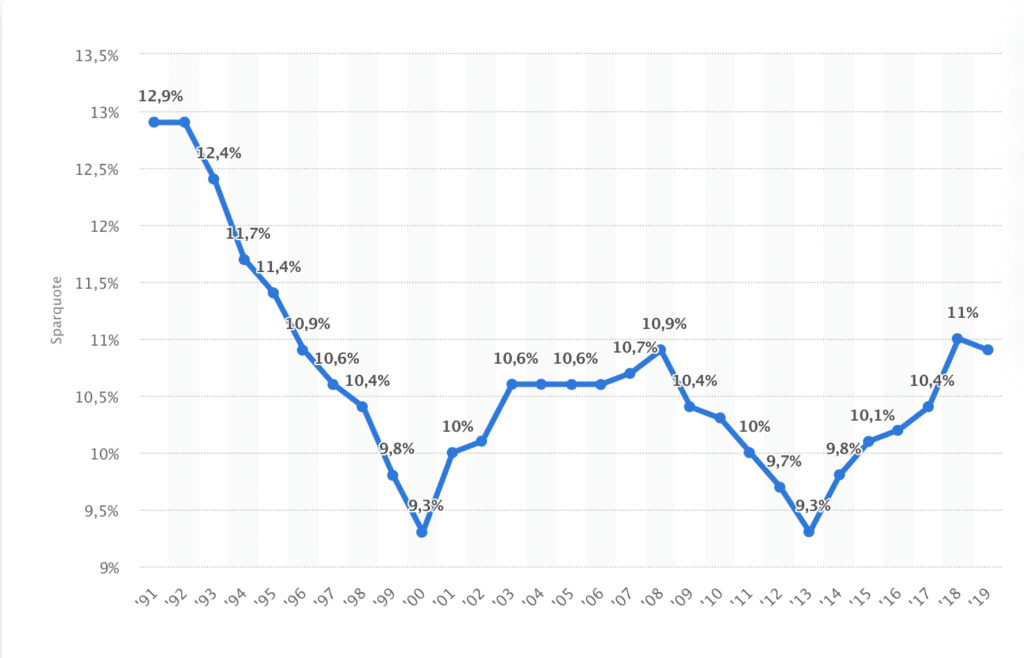

Zum Abschluss dieses Kapitels werfen wir einen Blick auf die Sparquote deutscher Privathaushalte. Hierbei stellen wir fest, dass die durchschnittliche Sparquote in Deutschland durchaus ausbaufähig ist.

Sparquote deutscher Privathaushalte | (Quelle: Statista)

4. Wege zur finanziellen Freiheit

Bisher haben wir uns die Voraussetzungen zur finanziellen Freiheit angeschaut. Zudem haben wir eine Methode zur Berechnung betrachtet und die Bedeutung der Sparquote erläutert. In diesem Abschnitt geht es um mögliche Wege zur finanziellen Unabhängigkeit.

Finanziell frei durch Unternehmertum

Als Unternehmer sind die Verdienstmöglichkeiten kaum limitiert. Es verblüfft daher nicht, dass die reichsten Menschen des Planeten Unternehmer sind. Das Potenzial mit einem eigenen Unternehmen ist unbegrenzt, allerdings besteht auch ein erhöhtes Risiko.

Für ein erfolgreiches Unternehmen müssen viele Voraussetzungen erfüllt sein.

- Eine gute Geschäftsidee

- Analyse des Wettbewerbs

- Alleinstellungsmerkmale

- Disziplin

- Innovative Produkte

- harte Arbeit

- Effizienz und Kalkulation

- Gute Mitarbeiterführung

Das sind nur ein paar wichtige Punkte. Man könnte die Liste noch weiterführen. Das Ziel der finanziellen Freiheit lässt sich als Unternehmer erreichen. Die eingesetzte Zeit und das hohe Risiko sollten jedoch hierbei bedacht werden. Zwar erwirtschaften viele erfolgreiche Unternehmer ein großes Vermögen, jedoch kommt das Privatleben häufig zu kurz.

Finanzielle Freiheit als Angestellter

Im Gegensatz zum Unternehmer sind die Verdienstmöglichkeiten als Angestellter limitiert. Es gibt aber Angestellte mit sehr hohen Einkommen. Für diese Gruppe ist es einfacher finanziell frei zu werden. Wie wir bereits erwähnten, ist die Sparquote entscheidend. Auch ein Durchschnittsverdiener kann nach der finanziellen Freiheit streben und sie sogar erreichen.

Je früher eine Person im Arbeitsleben mit dem Sparen beginnt, desto höher ist die Wahrscheinlichkeit ein nennenswertes Kapital aufzubauen, insofern die Grundlagen des Vermögensaufbau berücksichtigt werden. Der Faktor Zeit ist beim Sparen und Investieren von sehr großer Bedeutung.

Als Investor finanzielle Freiheit erlangen

Wer nach finanzieller Freiheit strebt, kommt nicht umher Geld zu investieren. Als Unternehmer investiert man ständig. In die Firma, die Mitarbeiter und an den Finanzmärkten. Der Angestellte investiert in seine Weiterbildung und Aufstiegsmöglichkeiten im Beruf. Mit einer strategischen Investition an den Finanzmärkten kann der Durchschnittsverdiener langfristig finanziell frei werden.

Als Investor ist eine ständige Abwägung von Chancen und Risiken erforderlich.

Sowohl der Unternehmer als auch der Angestellte können mit einem gewissen Startkapital zum Vollzeitinvestor werden. Ein hauptberuflicher Privatinvestor erlangt die finanzielle Freiheit durch clevere Investments in unterschiedliche Anlageklassen. Dabei stehen Chance und Risiko stets im Vordergrund. Ein Investor kann sich dabei unterschiedlichster Kapitalanlagen bedienen. Mögliche Investments könnten Aktien, ETFs oder auch Immobilien sein.

5. Mit Aktien und ETFs finanziell frei werden

Nachdem wir die einzelnen Wege zur finanziellen Freiheit aufgeführt haben, betrachten wir nun das Thema Investieren im Detail. Vorweg sei erwähnt, dass eine Investition an den Finanzmärkten stets mit einem gewissen Risiko verbunden ist. Je höher die Renditeerwartung, desto größer ist das Risiko.

Die persönliche Renditeerwartung, das Risikomanagement und den Anlagehorizont muss jeder Investor im Vorfeld kennen. Sind diese Punkte geklärt, geht es an die Auswahl geeigneter Anlagevehikel. Aktien und ETFs bringen langfristig betrachtet die höchste Rendite. Kennt man die damit verbundenen Risiken, so ist ein langfristiges und regelmäßiges Investment mit breiter Streuung in den Aktienmarkt ein probates Mittel, um die finanzielle Freiheit zu erlangen.

Wirkung von Zinseszins auf die finanzielle Freiheit

Durch den Zinseszins ergibt sich langfristig ein exponentielles Wachstum. Der Unterschied zwischen Zins und Zinseszins ist enorm, wie du auch über unseren Zinseszinsrechner sehen kannst. Auch die Geschichte des Josephspfennig ist eine gute Veranschaulichung hierfür.

Bei Aktien und ETFs sprechen wir jedoch nicht von Zinsen, da es keine festverzinslichen Wertpapiere sind. Die Bezeichnung Kapitalerträge bzw. Dividenden ist hierbei korrekt.

Das Grundprinzip bleibt jedoch das Gleiche. Durch die langfristige Reinvestition der Ertragsausschüttungen von Aktien und ETFs in Verbindung mit zusätzlichen Sparplänen ergibt sich ein exponentielles Wachstum. Außerdem profitiert man bei regelmäßigen Sparraten vom sogenannten cost-average-effekt.

Welche Erwartungen kann man an Aktien und ETFs haben? Ein Investment in einzelne Aktien kann sehr hohe Renditen erzielen. Zugleich erhöht sich dadurch auch das Risiko. Schneller Reichtum ist an der Börse möglich. Das ist aber reine Spekulation. Spekulieren sollte niemals mit langfristigem Investieren verwechselt werden.

Die langfristige Durchschnittsrendite des breiten Aktienmarktes liegt bei 7-9 % pro Jahr. Je nach Betrachtungszeitraum gibt es kleine Abweichungen. Der MSCI World erzielte seit 1970 durchschnittlich eine Rendite von 7,1 %. Dieser Index deckt einen großen Teil Aktienmarktes ab. Über einen ETF kann einmalig und regelmäßig die Wertentwicklung des MSCI World abgebildet werden.

Bei der Planung der finanziellen Freiheit kann also langfristig mit einer Rendite von ca. 7 % p.a. am breiten Aktienmarkt gerechnet werden. An dieser Stelle sei noch erwähnt, dass der Aktienmarkt Schwankungen unterliegt und die Rendite in bestimmten Zeitperioden über oder unter dem Durchschnitt liegt. Die Finanzmärkte haben gute und schlechte Jahre.

Zusammenfassend halten wir fest, dass die Aktienmärkte sehr viel Potenzial haben und eine langfristige Investition das Ziel der finanziellen Freiheit in Reichweite bringt.

6. Finanzielle Freiheit auf Dauer

Im Verlauf dieses Artikel haben wir die Grundlagen der finanziellen Freiheit beschrieben. Was einige bei dieser Thematik vergessen, ist die Konservierung der finanziellen Freiheit. Diese Unabhängigkeit ist kein Selbstläufer. Hat man die finanzielle Freiheit einmal erreicht, gilt es diese zu bewahren.

Man verfällt schneller in alte Muster als man denkt. Das heißt übermäßiger Konsum und Luxus stellen diesbezüglich immer eine Gefahr dar. Ein Lottogewinn oder ein Millionenerbe bedeuten sofortige finanzielle Unabhängigkeit.

Eine Person die sich im Gegensatz dazu langfristig durch konsequentes Sparen und Investieren die finanzielle Freiheit erarbeitet, ist im Vorteil. Denn diese Person kann die finanzielle Freiheit nur mit Disziplin und einer cleveren Strategie erlangen. Daher ist das Risiko des schnellen Kapitalverzehrs geringer.

Grundsätzlich lässt sich bei der 4-Prozent-Regel zwischen einer Strategie mit oder ohne Kapitalverzehr unterscheiden.

Das heißt, bei der finanziellen Freiheit könnte man entweder von den Kapitalerträgen leben oder vom Vermögen zehren. Selbst bei der Variante mit Verzehr kann durch Investitionen eine lebenslange finanzielle Unabhängigkeit bestehen.

7. Fazit zur finanziellen Freiheit

Wir haben in diesem Artikel zur finanziellen Freiheit beschrieben, wie man dieses Ziel erreichen kann. Zudem haben wir Methoden zur Berechnung betrachtet.

Was das Leben kostet, hängt von den individuellen Vorstellungen ab. Die finanzielle Freiheit klingt für viele sehr verlockend. Wer diesen Zustand erreicht hat, kann ein selbstbestimmtes Leben führen. Der Weg bis dahin ist jedoch von einigen Herausforderungen geprägt.

Wie immer gibt es auch hier Vor- und Nachteile. Daher gibt es zum Abschluss eine Übersicht.

Pro

- keine Abhängigkeit von Dritten

- Möglichkeit sinnstiftenden Tätigkeiten nachzugehen

- disziplinierter werden

- wichtige Lektionen für das Leben lernen

- ein besserer Investor werden

Contra

- höhere Sparquote, mehr Verzicht erforderlich

- mehr arbeiten

- anfangs weniger Freizeit

- Privatleben könnte zu kurz kommen

- Erfolg erst langfristig erkennbar

- Behalte den Überblick über deine Finanzen

- Optimiere deine Sparquote

- Finde günstigere Verträge im Alltag