Zukünftig werden Aktien ein fester Bestandteil unseres Rentensystems sein. Der Bekanntheitsgrad der Aktienrente dürfte in Deutschland also künftig zunehmen, denn die neue Ampelkoalition hat entsprechende Pläne zur Einführung einer Aktienrente im Koalitionsvertrag festgehalten. Zur Stabilisierung der Rente ist eine anteilige Kapitaldeckung der gesetzlichen Rente vorgesehen.

Gründe hierfür sind der demografische Wandel und die tendenziell negative Entwicklung des umlagefinanzierten Rentensystems in Deutschland. Die Lücken im aktuellen Rentensystem werden immer auffälliger. Seit vielen Jahren prognostizieren Ökonomen einen Kipppunkt bei der Umlagefinanzierung. Dieses System ist abhängig davon, dass eine ausreichende Zahl an Erwerbstätigen in die gesetzliche Rentenversicherung einzahlt.

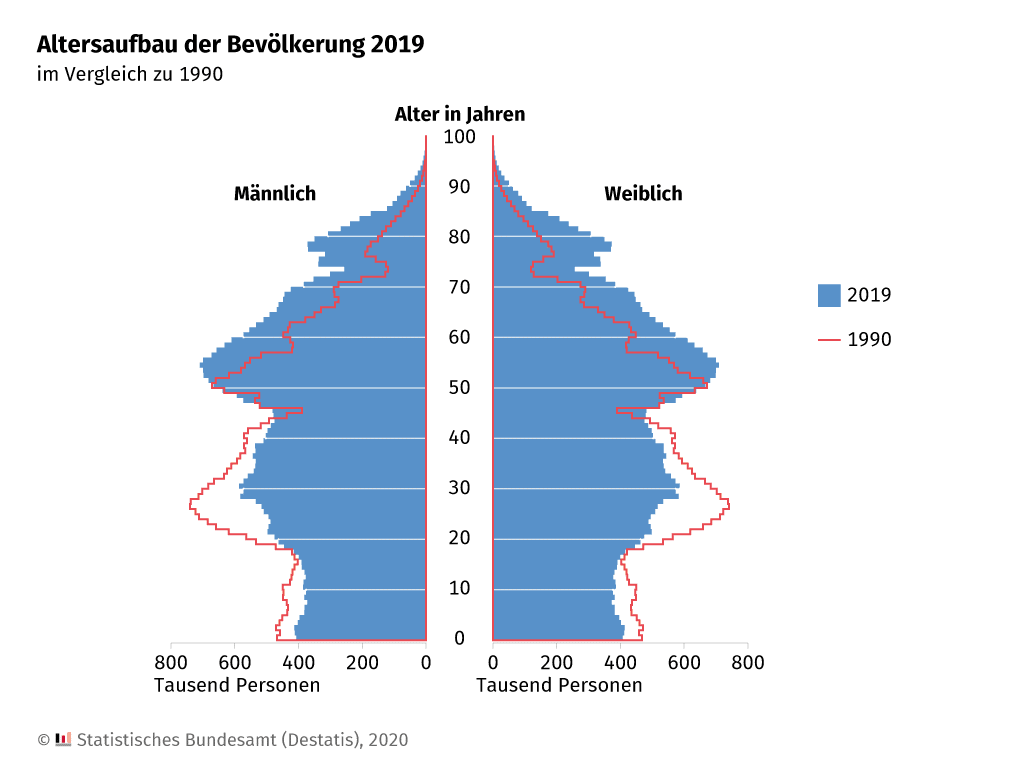

Demografischer Wandel in Deutschland seit 1990 | Quelle: Destatis

Die Demographie zeigt uns, dass es zukünftig immer mehr Rentner in Deutschland gibt und gleichzeitig weniger Erwerbstätige, die ins Rentensystem einzahlen. Langfristig stehen wir damit vor einer sehr großen finanziellen Herausforderung, da zunehmend weniger Beitragszahler pro Rentenbezieher vorhanden sind.

Ökonomen gehen davon aus, dass die Rechnung in einigen Jahren nicht mehr aufgehen wird. Bisher sind sehr kurzfristig gedachte Lösungen, wie die Anhebung des Renteneintrittsalters oder die Kürzung der Rentenzahlungen oder sogar die Erhöhung der Rentenbeiträge im Gespräch.

Daher sind sich viele Experten einig, dass eine Transformation des deutschen Rentensystems erforderlich ist. Die Politik hat es sich bis dato zu einfach gemacht und nur sporadisch auf die Notwendigkeit einer privaten Altersvorsorge hingewiesen. Eine detaillierte Aufklärung der breiten Bevölkerung gibt es nicht. Schließlich ist die Altersvorsorge ja auch eine Privatsache.

Das Angebot an privater Altersvorsorge ist in Deutschland vorhanden, jedoch werden gewisse Möglichkeiten kategorisch ausgeschlossen. Großen Teilen der Bevölkerung ist bisher nicht klar, wie groß ihre Rentenlücke ist und welche Folgen das für sie hat.

In diesem Artikel behandeln wir die aktuelle Rentensituation in Deutschland und welche Chancen eine Aktienrente birgt. Außerdem gehen wir auf die Möglichkeiten der privaten Altersvorsorge mit Aktien und ETFs ein.

1. Was ist eine Aktienrente?

Die Aktienrente ist eine kapitalgedeckte Altersvorsorge, die durch stetige Anlage an den Finanzmärkten aufgebaut wird. Grundsätzlich kann eine Aktienrente sowohl in staatlicher als auch in privater Form umgesetzt werden.

Zunächst betrachten wir die gesetzliche Variante, da wir in einem separaten Kapitel auf die privaten Möglichkeiten eingehen. Bei der Aktienrente wird durch regelmäßige Einzahlungen ein Kapitalstock aufgebaut. Aus diesem Kapital erfolgen dann Investitionen am Aktienmarkt. Neben dem Aktienmarkt bestehen noch weitere Investitionsmöglichkeiten.

Ein Arbeitnehmer zahlt einen festen Prozentsatz seines Bruttogehalts in die Aktienrente ein. Der Staat verwaltet das Kapital. Durch Investitionen am Finanzmarkt und regelmäßige Einzahlungen soll langfristig ein nennenswerter Zusatzbeitrag entstehen.

Prinzipiell hat jede Privatperson die Möglichkeit unabhängig vom Staat eine Aktienrente aufzubauen. Hierfür ist jedoch ein hohes Maß an Eigenverantwortung erforderlich, da man selbst die Verwaltung des privaten Kapitals übernimmt. Außerdem stellt die gehemmte Aktienkultur in Deutschland ein gewisses Problem dar. Ein Vorstoß der Politik in Richtung gesetzlicher Aktienrente hat daher große Symbolwirkung.

2. Umlagefinanzierte Rente in Deutschland vs. Aktienrente

Bisher setzt das deutsche Rentensystem vollständig auf das Umlageverfahren. Das heißt die Einzahlungen der Arbeitnehmer werden laufend als Auszahlung für die jetzigen Rentner verwendet. In diesem Zusammenhang fällt häufig der Begriff Generationenvertrag.

Der Generationenvertrag ist kein Vertrag im herkömmlichen Sinne. Hierbei setzt man auf die Solidarität zwischen den Generationen. Die derzeit arbeitende Bevölkerung finanziert mit ihren Beitragszahlungen die Rentenbezieher. Die jeweils nachfolgende Generation soll dann diesem Prinzip folgen.

Die gesetzliche Rentenversicherung beruht auf dem Invaliditäts- und Alterssicherungsgesetz von 1889. Der damalige Reichskanzler Otto von Bismarck setzte diesen Beschluss um.

Somit setzen wir in Deutschland seit über 130 Jahren auf das Umlageverfahren. Es ist daher wenig überraschend, dass dieses System langsam an seine Grenzen stößt. In den 60er Jahren finanzierten bis zu sechs Beitragszahler einen Rentenbezieher. Mittlerweile sind es weniger als drei Arbeitnehmer. Diese Entwicklung spitzt sich zu.

Die Folgen des Demografischen Wandels: Altersarmut

Aufgrund des demografischen Wandels benötigen wir in Deutschland eine Rentenreform. Die Bevölkerung wird immer älter. Folglich wird die Altersrente häufiger und auch länger bezogen.

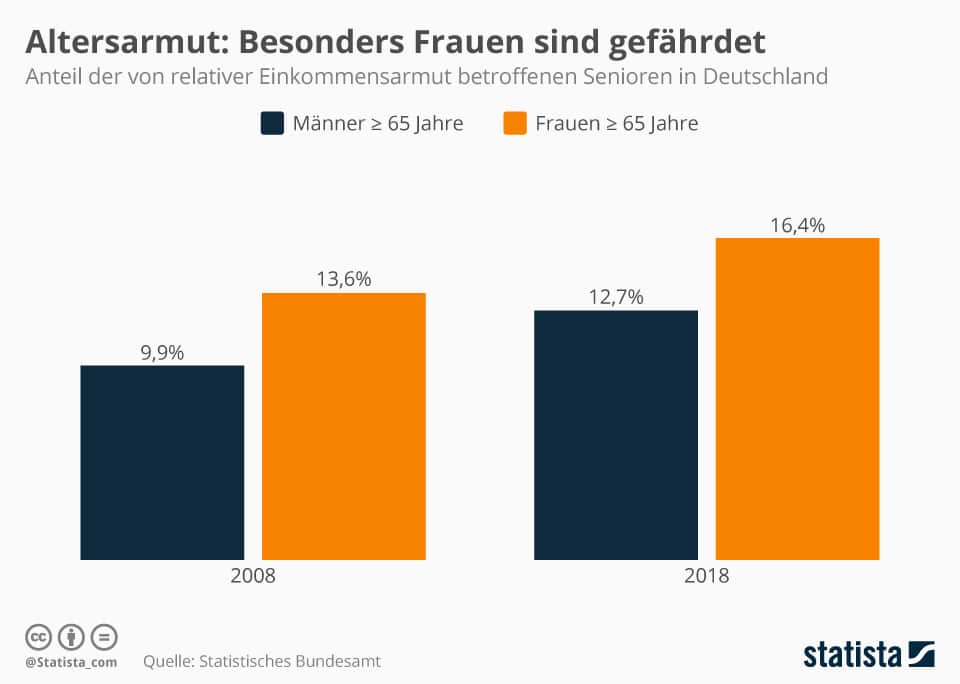

Ein zentrales Thema in der Rentenreform ist die Altersarmut.

Entwicklung der Altersarmut in Deutschland | Quelle: Statista

Trotz jahrzehntelanger Beitragszahlung gibt es in Deutschland Bezieher von Altersrente deren Einkommen nicht ausreicht. Dieser Zustand zeigt auf, wie wichtig neben der gesetzlichen Rente eine betriebliche und private Altersvorsorge sind. Nicht jeder Arbeitgeber bietet die betriebliche Altersvorsorge an. Daher sollte die private Vorsorge bei jedem Bürger im Fokus stehen.

Ergänzung des Umlageverfahrens durch die Aktienrente

Als Teil der neuen Ampelkoalition konnte die FDP eine Erweiterung des Umlageverfahrens bewirken. Zukünftig soll also auch das Kapitaldeckungsverfahren vom Staat genutzt werden.

Bisher haben wir die Grundlagen der Aktienrente erläutert. Nun stellt sich die Frage, ob dieses System überhaupt erprobt ist. Für die Integration einer gesetzlichen Aktienrente spricht das prominente Beispiel des norwegischen Staatsfonds.

- Behalte den Überblick über deine Finanzen

- Optimiere deine Sparquote

- Finde günstigere Verträge im Alltag

3. Norwegischer Staatsfonds als Vorbild für die Aktienrente

Der norwegische Staatsfonds ist ein Paradebeispiel für die kapitalgedeckte Vorsorge. Stand 2020 entspricht der Wert des Fonds einem pro Kopf Vermögen von 207.000 Dollar. Die Einlagen sind inzwischen dreimal so viel Wert wie das BIP Norwegens. Der weltweit größte Staatsfonds soll mit dem Kapitaldeckungsverfahren den Wohlstand kommender Generationen sichern.

Obwohl die Norweger eine andere Vorgehensweise nutzen, besteht hierbei auch eine Art Generationenvertrag.

Die genannten Zahlen sprechen eindeutig für das Konzept einer Aktienrente. Jedoch kam dieser Erfolg nicht über Nacht. Ganz im Gegenteil.

Norwegen: Mit Aktienrente Wohlstand für kommende Generationen sichern

Norwegen galt lange Zeit als relativ armes Land. Die Erfolgsgeschichte begann 1969 mit der Entdeckung riesiger Ölvorkommen. Das Fundament für den Staatsfonds war der Verkauf von Öl. Die offizielle Bezeichnung für den Fonds lautet Government Pension Fund Global. Durch den Verkauf von Öl konnte Norwegen ein enormes Wirtschaftswachstum verzeichnen. Frühzeitig fällte man die Entscheidung den neu gewonnenen Reichtum sinnvoll zu nutzen.

Bereits 1990 schaffte das Parlament die gesetzliche Grundlage für den Government Pension Fund. Im Jahr 1996 kam es zur ersten Einzahlung in den Staatsfonds. Die Investmentphilosophie war und ist eine internationale Kapitalanlage. Norwegen nimmt nach wie vor sehr viel Geld aus dem Verkauf von Öl und Gas ein. Das Land hat jedoch schon vor Jahrzehnten verstanden, dass diese Rohstoffvorkommen nicht für die Ewigkeit sind. Außerdem schwanken die Rohstoffpreise und somit die Einnahmen. Daher kam es zur Entscheidung sich auf lange Sicht unabhängig zu machen.

Wertentwicklung des norwegischen Staatsfonds

Der Staatsfond hat aktuell einen Gesamtwert i.H.v. 12,25 Billionen Norwegische Kronen. Das entspricht ca. 1,2 Billionen Euro. Im Jahr 1998 waren es noch 172 Milliarden Kronen, umgerechnet ca. 16,7 Milliarden Euro. Somit ist der Gesamtwert um das 70-fache angestiegen. Durch regelmäßige Einzahlungen und die Wertsteigerung an den Kapitalmärkten konnte ein exponentielles Wachstum erzielt werden.

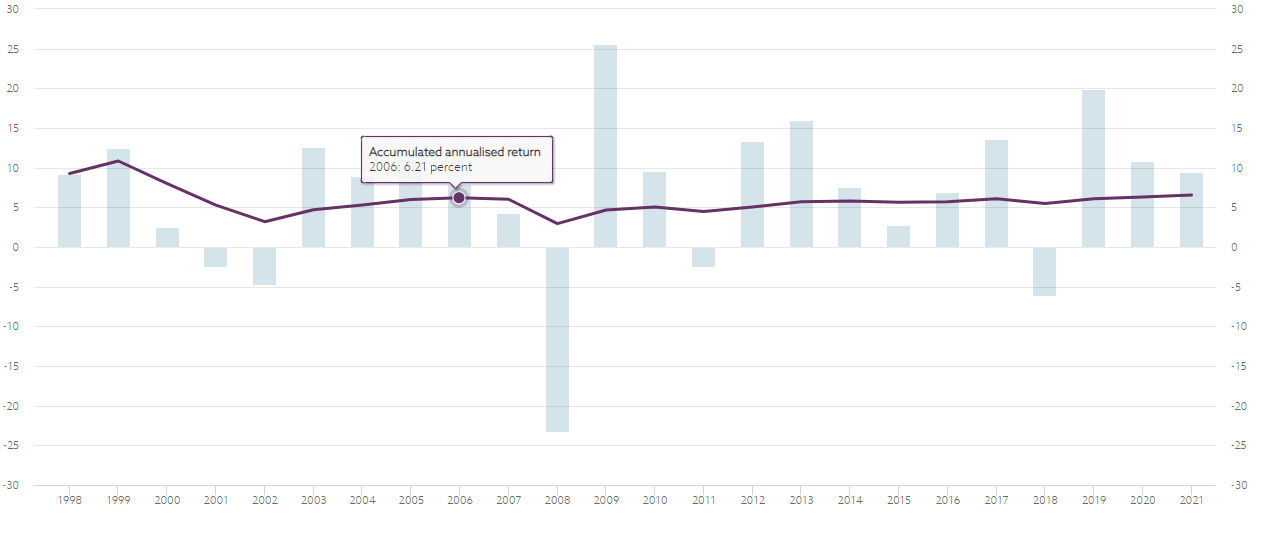

Rendite des norwegischen Staatsfonds seit 1998 | Quelle: nbim.no

Auf den ersten Blick könnte man vermuten, dass die Verwalter des Staatsfonds starke Überrenditen erwirtschaftet haben. Das ist jedoch nicht der Fall. Seit 1998 hat der Fonds eine Rendite von 6,6 % p.a. erzielt. Am breiten Aktienmarkt ist eine Rendite von 6-7 % p.a. absoluter Durchschnitt.

Man sollte niemals die Wirkung des Zinseszinseffekts unterschätzen.

Vom Gesamtwert des norwegischen Staatsfonds sind etwa 60 % Wertentwicklung an den Finanzmärkten. Die restlichen 40 % sind Einzahlungen. Diese Performance spricht für das Kapitaldeckungsverfahren.

Asset Allocation bei der norwegischen Aktienrente

Das Vermögen aus den Ölreserven eines ganzen Landes erfordert ein sorgfältiges Management. Die Asset Allokation des norwegischen Staatsfonds sieht wie folgt aus:

- 72,4 % Aktien

- 25,1 % Anleihen

- 2,4 % Immobilien

- 0,1 % Infrastruktur erneuerbare Energien

Der überwiegende Anteil des Kapitals fließt in den Aktienmarkt. Letztendlich sind die Aktien für den Großteil der Rendite verantwortlich. Insgesamt ist die norwegische Aktienrente in 9.123 Unternehmen aus 73 Ländern weltweit investiert.

Somit besteht eine breitere Streuung als im MSCI World, dem prominentesten Aktienindex. Der MSCI World hält etwa 1.600 Unternehmen. Die Investition in Anleihen soll regelmäßige Erträge generieren und Schwankungen an der Börse ausgleichen.

Bei der Auswahl der Einzelwerte legt das Management auf Nachhaltigkeit. Für die Norweger ist nachhaltiges Investieren von zentraler Bedeutung.

Anhand der Wertentwicklung sehen wir, dass der norwegische Staatsfonds ein voller Erfolg ist. Mit dem Konzept der kapitalgedeckten Vorsorge, der Aktienrente, wollen die Norweger ihren Wohlstand auf Generationen hin sichern. Dieser Fonds ist ein Paradebeispiel für Nachhaltigkeit. Denn Nachhaltigkeit setzt sich aus ökonomischen und ökologischen Aspekten zusammen.

4. Chancen und Risiken der Aktienrente

Der Norwegische Staatsfonds zeigt uns, dass die Aktienrente funktioniert und die Bevölkerung langfristig davon profitieren kann. Allerdings sollte man die kapitalgedeckte Vorsorge nicht als Selbstläufer betrachten. Es erfordert strikte Planung und ein kompetentes Management. Schließlich ist die Verwaltung von Milliarden bzw. Billionen eine große Herausforderung.

Nachdem wir die Grundlagen und das konkrete Beispiel Norwegens betrachtet haben, gehen wir nun auf die allgemeinen Chancen und Risiken der Aktienrente ein. Wie bei der privaten Geldanlage ist stets eine Abwägung erforderlich.

Chancen der Aktienrente

- Mehr Rentenauszahlung als Einzahlung

- Langfristig von Entwicklung der Finanzmärkte profitieren

- Rentensystem stabilisieren

- Wohlstand für künftige Generationen sichern

- Zinseszinseffekt

- Höheres Rentenniveau ermöglichen

- Altersarmut reduzieren

Risiken der Aktienrente

- erfahrenes Management erforderlich

- Planung und Gesetzgebung benötigen Zeit

- Wertschwankungen an Finanzmärkten können Kapitalstock reduzieren

- Wirkung der Aktienrente erst nach Jahrzehnten spürbar

- zusätzliches Geld für Kapitalstock erforderlich

- Währungsrisiko

- Aktienrente für alle oder nur für Beitragszahler?

Die genannten Punkte zeigen auf, dass die Aktienrente sowohl Vor- als auch Nachteile hat. Dennoch kann man festhalten, dass die Wertentwicklung der Finanzmärkte ein Argument mit Gewicht ist. Der Effekt einer kapitalgedeckten Vorsorge wird erst in einigen Jahrzehnten zum Tragen kommen. Aber kann diese Tatsache ernsthaft ein Gegenargument sein?

Das deutsche Rentensystem steht weiterhin vor großen Herausforderungen und es gilt die Rentenlücke langfristig zu schließen und Probleme wie die Altersarmut aus der Welt zu schaffen. Ohne eine grundlegende Rentenreform wird die gesetzliche Rente zunehmend instabiler.

Eine Verschärfung der Situation wird ab 2025 auftreten. Die sogenannte Baby-Boomer-Generation wird ab 2025 ihre Altersrente beziehen. Zwischen 1960 und 1965 verzeichnete Deutschland sehr hohe Geburtenraten. In den nächsten Jahren werden ca. drei Millionen Erwerbstätige in Deutschland wegfallen. Folglich haben wir eine deutliche Zunahme der Rentenbezieher bei gleichzeitiger Abnahme der Beitragszahler.

Aus den genannten Fakten ergibt sich eine kritische Fragestellung. Warum hat Deutschland sich nicht schon früher an dem skandinavischen Rentenmodell orientiert?

5. Aktienrente in Deutschland: Neue Regierung, Neue Wege

Blicken wir zurück auf die Rentensituation in Deutschland. Bisher setzen wir auf das Umlageverfahren. Die neue Koalition will zukünftig die kapitalgedeckte Vorsorge in Form einer Aktienrente integrieren.

Im Jahr 2020 wurde die Rentenkasse mit 75,3 Milliarden Euro bezuschusst. Dieser Zuschussbetrag wird tendenziell zunehmen. Daher will die FDP künftig das Umlageverfahren durch das Kapitaldeckungsverfahren ergänzen. Diese Ergänzung kann nicht mit dem norwegischen Staatsfonds verglichen werden. Jedoch bestehen große Ähnlichkeiten zum schwedischen Rentenmodell.

Schwedische Aktienrente als Vorbild

Das schwedische Rentenmodell

Die Schweden zahlen 2,5 % ihres Bruttoeinkommens in einen staatlichen Vorsorgefonds ein. Zudem gibt es neben der staatlichen Grundrente noch eine Betriebsrente und die private Altersvorsorge.

Die Schweden haben die Möglichkeit in den staatlichen AP7-Fonds einzuzahlen. In den letzten 10 Jahren konnte das Management eine durchschnittliche Rendite von 14 % p.a. erzielen.

Auch der schwedische Aktienfonds ist ein Erfolgsmodell. Bei der Strukturierung orientiert sich die deutsche Regierung am schwedischen Vorsorgemodell.

- Gesetzliche Rente

- Betriebsrente

- private Altersvorsorge

- Staatliche Aktienrente als Ergänzung

Wann wirkt das Konzept der deutschen Aktienrente?

Die Regierung nimmt eine Einzahlung i.H.v. 10 Milliarden Euro per sofort vor. Diese Einzahlung dient als Grundstock, mit dem gearbeitet werden kann. Dieser Betrag klingt im ersten Moment nach viel Geld, ist aber bei 83 Millionen Bürgern zunächst ein Tropfen auf dem heißen Stein.

Aktuelle Rentner sind von der Reform nicht betroffen. Sie erhalten wie bisher ihre Zahlungen. Die Rentenbezieher der nächsten Jahren spüren wenig von der kommenden Aktienrente. Laut einer Universitätsstudie in Bochum entfaltet die deutsche Aktienrente erst ab 2060 ihre volle Wirkung. Dann wäre der Zeitpunkt erreicht, wenn die aktuellen Berufsanfänger in Rente gehen und etwa 40 Jahre in den staatlichen Fonds eingezahlt haben.

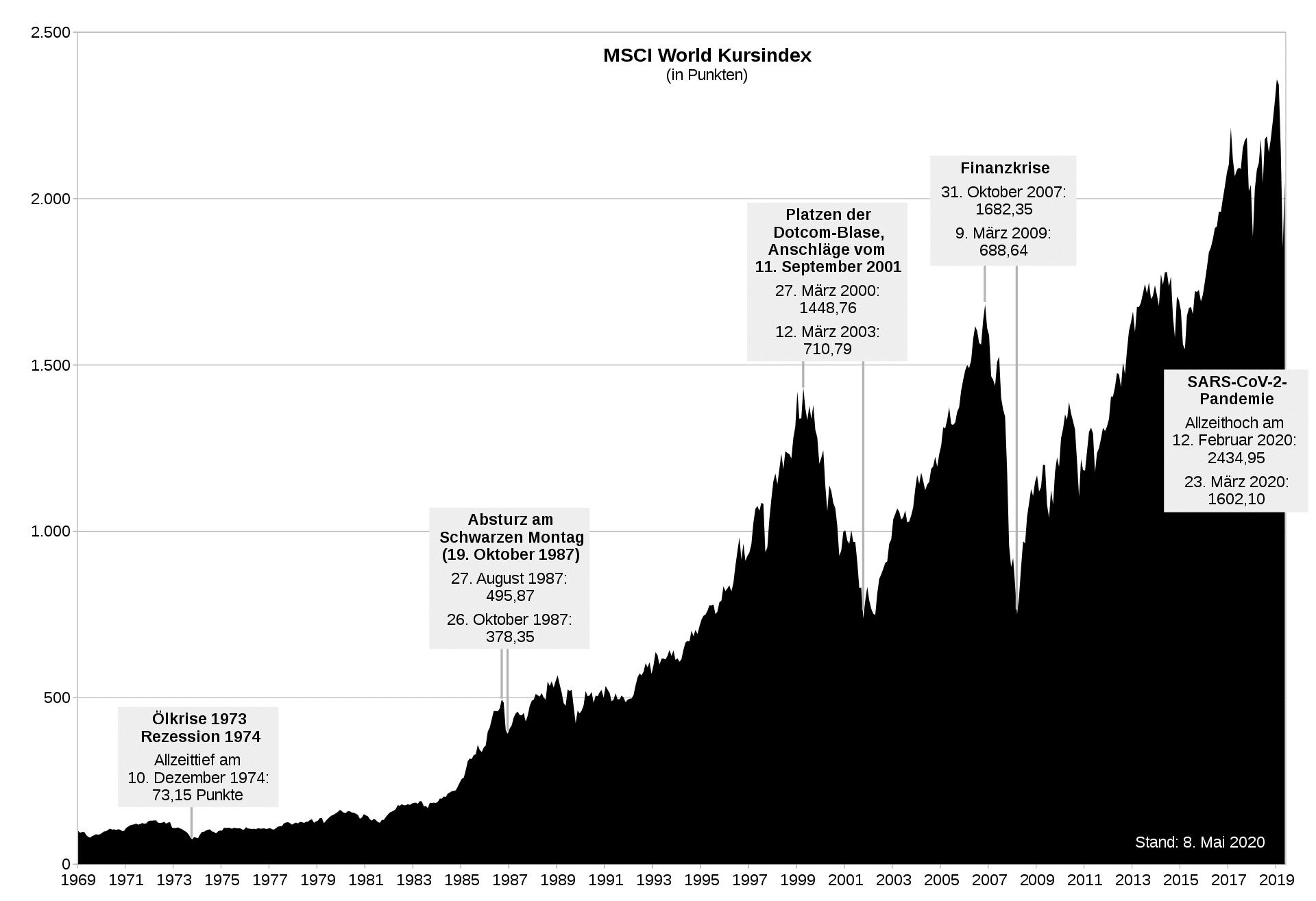

Wertentwicklung des MSCI World seit 1969 | Quelle: Wikimedia

Die Politik orientiert sich bei der Aktienrente an den internationalen Aktienmärkten. Bei der Rendite gehen die Prognosen von 6,5 % pro Jahr aus. Eine realistische Rendite hinsichtlich der Performance des MSCI World, den wir stellvertretend für den breiten Aktienmarkt heranziehen.

6. DIY Aktienrente - private kapitalgedeckte Vorsorge mit Aktien und ETFs

Die deutsche Regierung geht mit der neuen Aktienrente den ersten Schritt in Richtung Rentenreform. Aus den Erkenntnissen des norwegischen Staatsfonds wissen wir, dass die Aktienrente erst nach Jahrzehnten ihre Wirkung entfaltet. In der Zwischenzeit stellt sich für Millionen Bürger die Frage nach einer Übergangslösung oder Alternativen.

Private „do it yourself“ Aktienrente

Eine Alternative bzw. Ergänzung zur gesetzlichen Rente gibt es schon sehr lang. Nur wenige nutzen sie bisher. Wir werfen einen Blick auf die private Altersvorsorge durch Investieren in Aktien und ETFs.

Die staatliche Aktienrente ist in Deutschland angekommen. Wer nicht mehrere Jahrzehnte auf Resultate warten möchte, kann ganz einfach jetzt schon die Aktienrente selbst in die Hand nehmen.

Einen Überblick zur privaten Aktienrente aus ETFs und Aktien liefern wir im Folgenden.

| Kategorie | Einzelaktien | ETF |

|---|---|---|

| Rendite | durchschnittlich 7-9 % p.a. | durchschnittlich 7-9 % p.a. |

| Gebühren | Ordergebühren je nach Anbieter | Verwaltungskosten zwischen 0 und 0,5 % |

| Einmalzahlung | Ja | Ja |

| Sparplanfähig | Möglich, aber nicht jeder Depotanbieter | Standardmäßig |

| Diversifikation | erst ab mehreren Aktien, mindestens zweistellig | Bereits durch einen ETF gegeben, breiter Aktienmarkt |

| Risiko | Totalverlust möglich | Totalverlust unwahrscheinlich |

| Anlagehorizont | langfristig, 10 Jahre aufwärts | langfristig, 10 Jahre aufwärts |

| Art der Investition | Aktiv | Passiv |

| Zeitaufwand | sehr hoch durch Einzelanalyse | Gering, nur Indexauswahl |

Private Aktienrente: ETF oder Aktie?

Für die Aktienrente sind sowohl Einzelwerte als auch ETFs geeignet. Bei einzelnen Aktien ist der zeitliche Aufwand erhebliche höher, da jedes Unternehmen analysiert werden sollte und zusätzlich die Nachrichtenlage intensiv verfolgt werden muss. Für motivierte und erfahrene Anleger ist diese Wahl sicherlich eine Option. Wer sich auf Einzeltitel konzentriert kann zudem eine höhere Rendite erzielen.

Mehr Rendite könnte jedoch mehr Risiko zur Folge haben. Ein ETF hingegen ist die passive Art des Investierens. Bereits ein einziger ETF kann für ausreichend Diversifikation sorgen. Die günstige Kostenstruktur und die Abbildung des breiten Aktienmarktes mit einem Produkt sprechen für den ETF.

Der erste Schritt ist sich überhaupt für die Umsetzung einer privaten Aktienrente zu entscheiden. Die private Altersvorsorge wird immer wichtiger. Wer es unkompliziert mag und nicht viel Zeit investieren will, sollte sich zunächst mit dem Thema ETF beschäftigen. Mit zunehmender Erfahrung und Leidenschaft ist auch die Ergänzung durch Einzelaktien sinnvoll.

Entscheidend ist der langfristige Anlagehorizont. Außerdem sollte man im Vorfeld jeder Investition das Chance-Risiko-Verhältnis kennen. Je früher man mit dem Aufbau der privaten Aktienrente beginnt, desto stärker entfaltet sich die Wirkung des Zinseszinseffekts. Auf lange Sicht lässt sich auch mit kleinen Beträgen ein nennenswerter Kapitalstock aufbauen.

7. Fazit: Aktienrente als Fundament für zukünftige Generationen

Die bisherigen Kapitel lassen nur einen Schluss zu: Die Aktienrente ist ein wirkungsvolles Instrument zur Ergänzung des bestehenden Rentensystems. Auch hier gibt es Vor- und Nachteile, die Vorteile überwiegen jedoch. Die Einführung der kapitalgedeckten Vorsorge sorgt langfristig für mehr Stabilität im Rentensystem.

Bei kurzfristiger Betrachtung besteht keine große Wirkung. Schweden und Norwegen haben jedoch erfolgreich bewiesen, dass die Aktienrente funktioniert. Die deutsche Regierung hat mittlerweile erkannt, wie wichtig eine Rentenreform für die kommenden Generationen ist.

Die Wirkung wird sich erst in einigen Jahrzehnten voll entfalten. Daher sollte jeder Erwerbstätige die private Altersvorsorge in Form einer Aktienrente zumindest in Betracht ziehen.

Angesichts steigender Inflation und anhaltender Nullzinspolitik verlieren die Ersparnisse laufend an Wert. Ein weiterer Grund sich intensiv mit der eigenen Altersvorsorge und einer Aktienrente zu beschäftigen.

Zum Abschluss geben wir noch einen Gedanken mit auf den Weg. Täglich konsumieren bzw. nutzen wir Produkte und Dienstleistungen von Unternehmen aus aller Welt. Somit trägt jeder einzelne zum Umsatz und Unternehmenserfolg bei. In Deutschland profitieren allerdings die wenigsten von dieser Erfolgsgeschichte. Man könnte sich also fragen: Wieso nicht einfach ein Stück vom Börsen-Kuchen abschneiden und die eigene Rente optimieren?