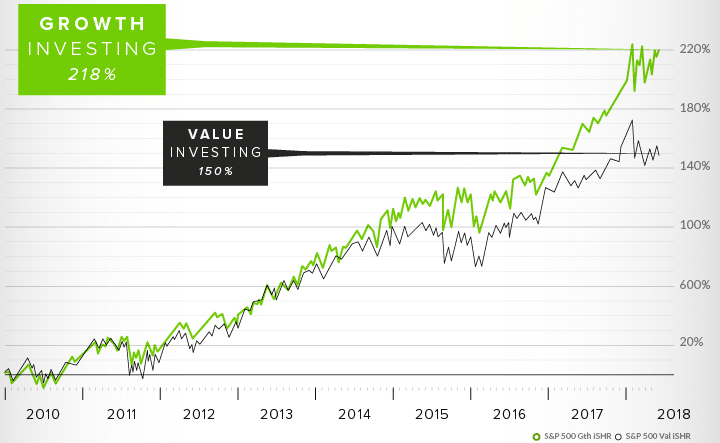

In den letzten Jahren liefen Wachstumsaktien (Growth-Aktien) besser als die meisten Value-Titel. Wer als Anleger auf Growth setzte, schnitt seit 2010 deutlich besser ab, als viele Value-Investoren.

Value oder Growth? An dieser Frage scheiden sich die Börsengeister (Quelle: VisualCapitalist)

Nach der Corona-Rallye im letzten Jahr rückten Anfang 2021 jedoch wieder günstig bewertete Value-Unternehmen verstärkt in den Fokus der Anleger.

Welche Strategie bringt langfristig mehr Rendite und solltest du eher auf Value-Aktien oder auf Wachstumswerte setzen?

In diesem Artikel erklären wir die Philosophie von Value- und Growth-Anlegern und zeigen die Vor- und Nachteile beider Strategien auf. Dabei haben wir einige Erläuterungen etwas vereinfacht, damit auch Leser ohne tiefergehende Wirtschaftskenntnisse den Ausführungen gut folgen können. Viel Spaß beim Weiterlesen!

1. Value-Strategie - Geduldig zum Vermögen

Value steht im Englischen für den Wert. Die Value-Strategie zielt darauf ab, den wahren Wert eines Unternehmens anhand von Finanzkennzahlen zu bestimmen.

Value-Anleger verfolgen also das Ziel, unterbewertete Aktien zu finden und günstige Einstiege für ihre Investitionen zu finden. Wie gehen Investoren hierbei vor und worauf muss ich als Value-Anleger achten?

Bewertungskennzahlen für die Suche nach Value-Titeln

Um günstig bewertete Unternehmen zu finden, verwenden Anleger vorrangig Bewertungskennzahlen, wie zum Beispiel das Kurs-Gewinn-Verhältnis (KGV) oder das Kurs-Umsatz-Verhältnis (KUV).

Das KGV gibt an, wie hoch der Aktienkurs im Vergleich zum Gewinn je Aktie ist. Das KGV ist somit als grundlegende Kennzahl geeignet, um Aktien mit unterschiedlichen Kursen und Gewinnen miteinander zu vergleichen. Je höher das KGV einer Aktie, desto teurer ist das Unternehmen aktuell bewertet.

Das KUV funktioniert sehr ähnlich wie das KGV und gibt an, wie hoch der Aktienkurs im Verhältnis zum Umsatz einer Aktie steht. Das KUV von günstigen Value-Aktien mit geringem Wachstum sollte tendenziell nicht viel größer als 1 sein.

Da Aktien eine Beteiligung am Unternehmen darstellen (“Was sind Aktien?”), können Anleger anhand des KGV und des KUV erkennen, wie viel sie für für 1 Geldeinheit Umsatz bzw. Gewinn bezahlen müssen. Ein KGV von 15 bedeutet also, dass ein Anleger für 1,00 € einen anteiligen Unternehmensgewinn in Höhe von 15,00 € erwirbt.

Neben dem KGV und dem KUV werden eine Vielzahl weiterer Bewertungskennzahlen von Value-Analysten verwendet, um attraktiv bewertete Unternehmen zu finden. Hierzu zählen z.B. das Kurs-Buchwert-Verhältnis, die Gewinnmarge oder der Verschuldungsgrad.

Im Kern zielen alle Value-Kennzahlen darauf ab, durch einen Vergleich mit anderen Aktien am Markt (externer Vergleich) oder mit der eigenen Historie des Unternehmens (interner Vergleich) herauszufinden, ob die Bewertung aktuell zu günstig ist und sich ein Investment lohnen könnte.

Eine Übersicht zu den besten Value-Aktien 2022 findest du in unserem Artikel.

Value-Starinvestor Warren Buffett

Der bekannteste und wahrscheinlich erfolgreichste Value-Investor ist Warren Buffett. Das Vermögen von Buffett erreichte im März 2021 die Schwelle von 100 Mrd. USD.

Warren Buffett, Bildquelle: whitehouse.gov

Der in Omaha, Nebraska geborene Starinvestor begann seine Investmentkarriere bereits im Jugendalter. Die zentrale Tugend in der Philosophie von Buffett ist Geduld. Am liebsten hält Buffett seine Aktien für immer und verfolgt somit eine klassische Buy-and-hold-Strategie.

Der erfolgreiche Investor hat sehr viel Geduld, er kauft weit unter dem fairen Wert und verkauft weit über dem fairen Wert.

Im Jahr 1962 übernahm er den Textilbetrieb Berkshire Hathaway, aus dem über die Jahrzehnte einer der erfolgreichsten Investment-Holdings aller Zeiten wurde.

Klassische Value-Sektoren: Industrie, Energie, Konsum

In welchen Sektoren kann ich gute Value-Aktien finden?

Typische Branchen für Value-Unternehmen sind konservative Wirtschaftszweige, in denen die Marktanteile bereits aufgeteilt sind und in denen eine vergleichsweise konstant bleibende Nachfrage herrscht.

Klassische Value-Branchen

Klassische Value-Branchen sind der Maschinenbau, die Chemiebranche, die Baubranche sowie sämtliche Bereiche des nicht-zyklischen Konsums, wie z.B. Nahrungsmittel und Hygieneartikel.

Um günstig bewertete Aktien zu finden, kann es sich auch lohnen, sich auf wenig gehypte oder gar verschmähte Branchen mit einem schlechten Image zu achten. Seit dem Dieselskandal sind beispielsweise klassische Automobilhersteller noch immer günstig bewertet.

Ebenso können in Branchen wie der Tabak- oder der Ölindustrie viele günstige Unternehmen gefunden werden. Da seit Corona der Tourismus stark leidet, sind zudem noch immer viele Airlines, Reiseanbieter und Hotelketten vergleichsweise günstig bewertet.

- Kostenloses Depot

- Größte Auswahl an Aktien & ETF

- Kostenlose Sparpläne ab 1€

2. Growth-Strategie - Tenbagger und Kursraketen

Die Growth- bzw. Wachstumsstrategie für Aktien zielt darauf ab, schnell wachsende Unternehmen zu finden und durch Investments an zukünftigen Kursgewinnen zu partizipieren.

Growth-Anleger interessieren sich also für Unternehmen mit einem wachsenden Kundenstamm und steigenden Umsätzen. Je früher das Wachstumsunternehmen gefunden wird, desto länger kann die Erfolgswelle “gesurft” werden.

Kennzahlen für die Bewertung von Wachstum

Um schnell wachsende Unternehmen zu finden, suchen Anleger Unternehmen, deren Umsätze und Gewinne mit zwei- oder sogar dreistelligen Prozenten wachsen. Das Umsatz- und Gewinnwachstum wird von börsennotierten Unternehmen jedes Jahr in den Finanzberichten angegeben.

Wenn Anleger für stark wachsende Unternehmen auch zukünftig weiteres Wachstum erwarten, ist dies im Aktienkurs bereits eingepreist. Wachstumsunternehmen sind daher in der Regel mit einem deutlich höheren KGV und KUV bewertet als Value-Aktien, sodass diese Bewertungskennzahlen nur bedingt für Growth-Aktien geeignet sind.

Um zu bestimmen, ob ein Wachstumsunternehmen trotz eines hohen KGV fair bewertet ist oder nicht, hat der Fondsmanager Peter Lynch das sogenannte PEG-Ratio (Price-Earnings-Growth-Ratio) entwickelt.

Nach Peter Lynch sind Wachstumsunternehmen mit einem PEG-Ratio von unter 1 günstig bewertet. Dies wäre beispielsweise für eine Aktie mit einem KGV von 35 und einem Gewinnwachstum von 40% der Fall.

Insbesondere junge Wachstumsunternehmen, die frisch an die Börse kommen, erzielen in den ersten Jahren allerdings meist noch keine Gewinne. In diesem Fall müssen Investoren mithilfe anderer Kennzahlen bestimmen, ob sie ein Investment für lohnenswert halten.

Aufgrund der hohen Volatilität sind Wachstumsaktien auch bei kurz- bis mittelfristigen Tradern sehr beliebt, die neben den fundamentalen Kennzahlen auch stark auf charttechnische Muster und Signale achten. Dies ist allerdings eine eigene Wissenschaft für sich und würde an dieser Stelle den Rahmen sprengen.

Growth-Strategie: Wachstumsaktien und Tenbagger finden

Einer der erfolgreichsten Fondsmanager war der 1944 in Massachusetts geborene Peter Lynch. Lynch arbeitete als Investment-Analyst und wurde später Manager des Magellan-Fonds, den er mit einer durchschnittlichen Rendite von knapp 30% pro Jahr äußerst erfolgreich managte.

Peter Lynch, Bildquelle: charlierose.com

Die Philosophie von Peter Lynch besagt, dass wenige Tenbagger (so nennt er Aktien mit dem Potential für die Verzehnfachung des Kurses) die schlechte Renditen anderer Aktien ausgleichen können. Lynch konzentrierte sich daher auf Wachstumsunternehmen, in denen er ein Potential zur Vervielfachung des Aktienkurses erkannte.

Alles, was man für erfolgreiches Investieren braucht, sind ein paar große Gewinner, und die Gewinne davon werden die Verluste der Aktien, die nicht funktionieren, deutlich übersteigen.

Ebenso wie Warren Buffett legte Lynch jedoch Wert darauf, das Geschäftsmodell des Unternehmens tiefgreifend zu verstehen. Zudem beschränkte sich Lynch auf Unternehmen mit nachhaltigen Gewinnen und einer geringen Verschuldung.

Typische Growth-Sektoren: Robotik, Cloud Computer, Mikrochips

In welchen Sektoren kann ich spannende Growth-Aktien finden?

Grundsätzlich neigen Branchen zu starkem Wachstum, wenn sie sich durch technologische oder gesellschaftliche Disruptionen in einem Wandel befinden. Erfindungen von jungen Start-Ups, die Einführung neuer Produkte oder eine politisch initiierte Nachfrage kann dazu führen, dass neue Absatzmärkte entstehen.

Anders als die überwiegend traditionellen Value-Unternehmen kommen viele Wachstumsaktien aus dem Tech-Sektor. Klassische Wachstumsbranchen sind alle Bereiche rund um die Digitalisierung, Robotik, Künstliche Intelligenz, Quanten und Cloud Computer und Mikrochips. Aber auch andere Branchen wie beispielsweise erneuerbare Energien in Form von Wasserstoff Aktien oder der Bereich der Biotech-Aktien zählen zu den Wachstumstiteln.

Um stark wachsende Unternehmen zu finden, kann es auch sinnvoll sein, nach aktuellen Trends Ausschau zu halten. So wurden beispielsweise durch Corona viele Verhaltensmuster geändert, die zu neuen Nachfragen bei Unternehmen und Endverbrauchern führten.

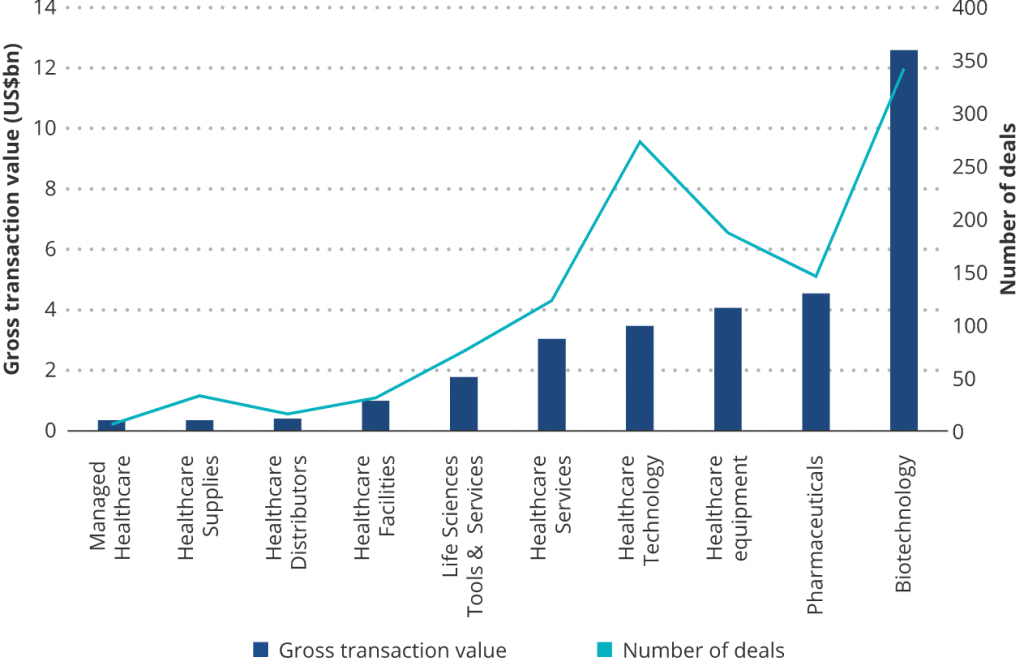

Neben dem Technologiesektor wird seit einiger Zeit eben auch der Pharma- und Biotech-Bereich als heißer Wachstumsmarkt an der Börse gehandelt. Die Investitionssummen steigen nicht erst seit Corona von Jahr zu Jahr deutlich an.

Biotechnologie ist einer der beliebtesten Sektoren für Risikokapitalgeber (Quelle: vaneck.com)

Allerdings sollte berücksichtigt werden, dass in der Forschung für Pharma und Biotech viele klinische Studien und Medikamentenentwicklungen trotz hoher Kosten erfolglos bleiben. Für Investoren lohnen sich das hohe Risiko nur dann, wenn die klinischen Studien erfolgreich sind und zu einer Medikamentenzulassung führen.

Insbesondere in Deutschland finden sich zudem auch in anderen Branchen, wie dem Maschinenbau, viele spannende Wachstumswerte aus der zweiten und dritten Reihe mit geringer Bekanntheit. Hier ist die Politik aktuell allerdings mehr denn je gefordert, Übernahmen durch China und die USA zu unterbinden und die Unternehmenskultur zu fördern, sodass auch zukünftig spannende Wachstumsunternehmen im deutschen Mittelstand zu finden sind.

- Übersicht sämtlicher Depots

- Live Portfolio-Wert

- Dividendenkalender

3. Welche Strategie bringt mehr Rendite - Wachstum oder Value?

Nachdem wir nun die Philosophie beider Strategien kennen, bleibt noch die alles entscheidende Frage: Wachstum oder Value – welches ist die bessere Strategie?

Wie du dir wahrscheinlich schon denken kannst, gibt es hierauf keine endgültige Antwort. Entscheidend ist vielmehr die aktuelle Börsenstimmung, die konjunkturelle Lage und das Zinsniveau. Woran das liegt, erklären wir dir in den folgenden Abschnitten.

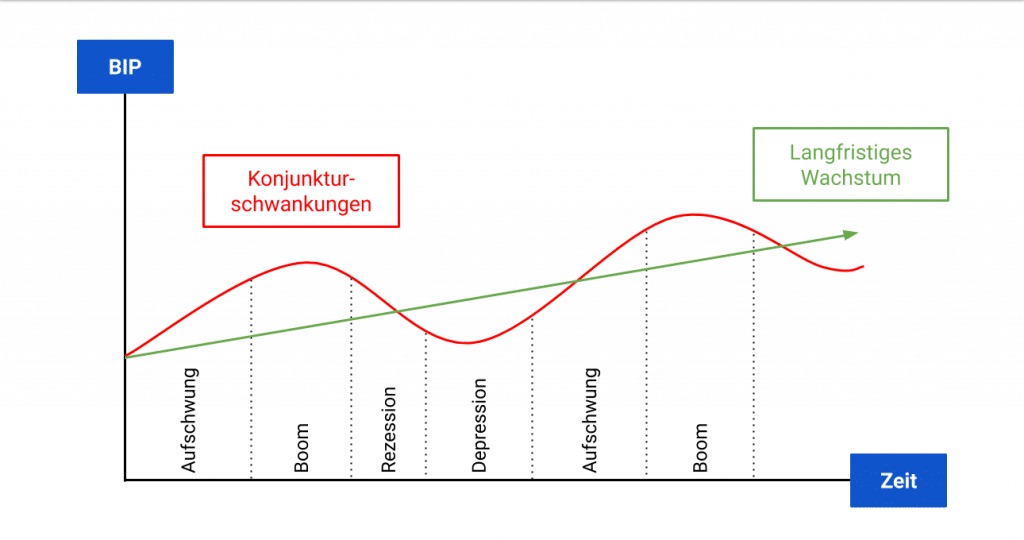

Value-Aktien steigen bei konjunkturellem Aufschwung

Um günstige Value-Aktien zu finden, braucht es Unternehmen mit einem niedrigen KGV, also einem niedrigen Aktienkurs bei hohen Gewinnen.

Insbesondere bei industrielastigen Aktien und Unternehmen aus dem zyklischen Konsum (z.B. Tourismus, Unterhaltung, Luxus) schwankt die Nachfrage jedoch stark in Abhängigkeit von der konjunkturellen Lage, sodass auch die Gewinne über die Zeit zyklischen Schwankungen unterliegen.

Die Nachfrage der Konjunkturzyklen verläuft wellenförmig (Quelle: BWL-Lexikon.de)

In schwachen Konjunkturphasen geht es der Wirtschaft eher schlecht. Die Nachfrage nach Grundmaterialien für die Produktion ist gering und Verbraucher horten ihr Geld für schlechte Zeiten und drosseln ihren Konsum.

Wenn die Wirtschaft einen konjunkturellen Aufschwung erfährt und die Nachfrage bei industriellen und zyklischen Gütern ansteigt, steigen die Umsätze und Gewinne der Unternehmen an. In der Folge sinken – bei gleichbleibendem Aktienkurs – die Bewertungskennzahlen KGV und KUV, sodass Anleger verstärkt beginnen, die günstig bewerteten Value-Aktien aufzusammeln, was zu einem Kursanstieg bei den Value-Aktien führt.

Beim Abflachen der Konjunktur erleiden die zyklischen Value-Aktien häufig jedoch wieder Kursverluste, sodass das Timing für den Einstieg in Value-Aktien in Abhängigkeit von der derzeitigen konjunkturellen Lage erfolgen sollte.

Wachstumsaktien profitieren von günstigen Zinsen

Für die Ermittlung des fairen Aktienkurses spielt die Abzinsung oder auch Diskontierung eine entscheidende Rolle. Viele Anleger greifen für die Aktienbewertung auf das sogenannte Discounted-Cashflow-Modell zurück. Bei dieser Berechnung hat die Höhe des Zinssatzes einen Einfluss auf den fairen Wert des Unternehmens.

Discounted-Cashflow-Modell

Zur Ermittlung des fairen Aktienkurses wird der zukünftig zu erwartende Free Cashflow (FCF) eines Unternehmens – also die Differenz der betrieblichen Einnahmen und der Ausgaben – mit dem risikolosen Zins diskontiert. Der risikolose Zins ist beispielsweise jener Zins, der bei einer risikolosen Anlage auf einem Sparbuch erzielt werden kann.

Die Formel zeigt, dass der Wert des Unternehmens vom Zinssatz beeinflusst wird. Steigt der Zinssatz, erhöht sich der Diskontierungsfaktor und führt somit zu einem geringeren Aktienkurs unter Verwendung des Discounted-Cashflow-Modells.

Die Zinsen sind jedoch schon lang auf (und teilweise sogar unter) null und auch die Anleiherenditen für Staatsanleihen sind zuletzt wieder gesunken.

Da die erwarteten Cashflows von Wachstumsunternehmen erst deutlich später in der Zukunft erzielt werden als die Cashflows der Value-Aktien, wirkt sich der Diskontierungsfaktor bei der Bewertung von Growth-Titeln deutlich stärker auf den fairen Aktienwert aus.

Zudem sind Wachstumsunternehmen stärker auf Investoren und Geldgeber angewiesen, die Finanzmittel für den Ausbau des Geschäfts zur Verfügung stellen. Je höher die Zinsen steigen, desto teurer wird es für Unternehmen, dieses Wachstum zu finanzieren.

Steigende Zinsen wirken sich daher auf Wachstums-Aktien deutlich negativer aus als auf Value-Aktien.

Lohnen sich Wachstumsaktien mehr als Value-Titel?

Welche der beiden Strategien die höhere Rendite bringt, ist abhängig von der Stimmung an der Börse, den konjunkturellen Lage, dem Zinsniveau sowie weiteren Bewertungskriterien, die sich über die Zeit immer wieder verändern.

Eine endgültige Entscheidung für eine der beiden Strategien ist somit nicht sinnvoll. Anleger sollten eher versuchen, ein ausgeglichenes Portfolio bestehend aus Wachstums- und Value-Aktien aufzubauen.

Ob trotzdem eine der beiden Strategien in deinem Portfolio dominieren sollte, hängt unter anderem von deinen persönlichen Zielen ab, die du mit deiner Geldanlage verfolgst.

- Mehr als 7.500 Aktien

- Kostenlose Sparpläne ab 1 €

- Kostenloses Depot vom Testsieger

4. Value oder Growth - Welche Strategie passt zu mir?

Die Entscheidung für die richtige Strategie – Wachstum oder Value – hängt unter anderem davon ab, was deine Anlageziele sind und wie intensiv du dich mit der Börse beschäftigen möchtest.

Mit der nachfolgenden Übersicht möchten wir dir helfen, dich und deine Ziele besser einschätzen zu können und dir so bei der Suche nach der richtigen Anlagestrategie zu helfen.

| Wann die Value-Strategie wählen? | Wann die Growth-Strategie wählen? |

|---|---|

| Du fühlst dich wohler mit günstig bewerteten Unternehmen. | Du kannst auch größere Kursschwankungen aushalten. |

| Du freust dich über regelmäßige Dividendenzahlungen. | Du interessierst dich für aktuelle Trends und bist bereit, dein Portfolio regelmäßig anzupassen. |

| Du bevorzugst Aktien mit stabilen Kursen und geringer Volatilität. | Du legst keinen Wert auf Dividendenausschüttungen, sondern setzt auf Kursgewinne. |

| Du bist ausdauernd und traust schwächelnden Unternehmen den Turnaround zu. | Du hast keine Bedenken beim Kauf von Aktien mit hohem KGV. |

Bist du auf der Suche nach einer planbaren Strategie, um dir einen passiven Einkommensstrom aufzubauen und regelmäßig Geld zu sparen? Dann könnte es sich für dich lohnen, auf Value-Titel mit hoher Dividendenrendite zu setzen. Einen Überblick über die Dividendenstrategie findest du in einem anderen spannenden Artikel von uns.

Falls du in Growth-Aktien anlegen möchtest, solltest du dir vorher die Risiken bewusst machen. Häufig drohen bei nachlassendem Wachstum hohe Kursverluste, die du – bei einem nachhaltig gestörten Wachstum – auch mit viel Geduld meist nicht “aussitzen” kannst.

Da besonders spekulative Anlagen in Wachstumsaktien ohne Gewinne häufig mit einem hohen Risiko einhergehen, ist es empfehlenswert, nur einen Teil deines Gesamtportfolios zu “verwetten”. Um deine Ersparnisse abzusichern, könntest du beispielsweise über eine Core-Satellite-Strategie nachdenken.

5. Fazit: Value-Growth-Kombination als solides Investment

Die Frage nach Value oder Wachstum scheidet seit jeher die Gemüter an der Börse. Während sich Value-Investoren überwiegend auf günstig bewertete Aktien mit konstanten Umsätzen und Gewinnen fokussieren, suchen Growth-Anleger nach dem nächsten Amazon oder dem nächsten Apple und setzen auf schnelles Wachstum.

Sowohl die Value- als auch die Growth-Strategie hat in bestimmten konjunkturellen Phasen ihre Vorteile. Eine präzise Vorhersage, wann welche Strategie besser abschneidet, ist jedoch nicht möglich.

Außerdem ist zu berücksichtigen, dass Unternehmen sich über die Zeit von Wachstums- zu Value-Unternehmen wandeln können – und ebenso andersherum. Die Abgrenzung von Value und Growth ist somit nicht immer eindeutig, was unter anderem auch daran zu erkennen ist, dass selbst die Value-Ikone Warren Buffett auf einzelne Wachstumsunternehmen setzt.

Klar dürfte sein, dass aufgrund der niedrigen Zinsen und fehlender Alternativen auf den Renten- und Anleihemärkten Aktien nach wie vor eine der aussichtsreichsten Investments darstellen. Wer ein Portfolio aus gut ausgewählten Value- und Growth-Aktien hält, dürfte für die kommenden Jahre gewappnet sein.

Wie ist deine Meinung? Stehst du eher auf der Seite der Growth-Investoren oder hältst du es mit Value-Titeln?