Grundsteuer 2022 – Alles über die Grundsteuerklärung

Wer eine Immobilie besitzt, muss jetzt eine Grundsteuererklärung erstellen. Grund hierfür ist die Reformierung der Grundsteuer auf Basis des Grundsteuer-Reformgesetzes aus 2019.

Doch was bedeutet die Reform der Grundsteuer für Eigentümer, Vermieter und Mieter? In diesem Beitrag erfährst du, was die Grundsteuer eigentlich ist und wie sie funktioniert.

Außerdem erfährst du was die Grundsteuerreform bedeutet und worauf Eigentümer, Vermieter und Mieter jetzt achten sollten. Musst auch du eine Grundsteuererklärung abgeben? Mit einigen Steuertools kannst du dies schnell und einfach machen – mehr hierzu im Beitrag.

1. Was ist die Grundsteuer?

Wenn du eine Immobilie erwirbst, muss du gleich mehrfach Geld an das Finanzamt zahlen.

Einerseits fällt zum Kaufzeitpunkt die Grunderwerbsteuer an. Dies ist eine einmalige Steuer, welche sich prozentual am notariellen Kaufpreis berechnet.

Die Grundsteuer fällt dahingegen regelmäßig an – in der Regel sind vierteljährige Zahlungen an das Finanzamt zu leisten. Bei besonders geringen Beträgen sind auch halbjährliche oder jährliche Zahlungen möglich.

Die Grundsteuer ist die Finanzierungsgrundlage für Kommunen

Während die Grunderwerbssteuer eine Ländersteuer ist und von den Bundesländern an die Kommunen weitergegeben werden kann, ist die Grundsteuer eine kommunale Steuer.

Durch die Grundsteuer A und B erhielten Kommunen im Jahr 2021 14,98 Mrd. Euro an Steuereinnahmen.

Für die Kommunen ist die Grundsteuer mit fast 15 Mrd. Euro Steueraufkommen eine der wichtigsten Einnahmequellen.

Die unterschiedlichen Arten der Grundsteuer

Wichtig ist zudem die Unterteilung der Grundsteuer. So gibt es aktuell zwei Arten der Grundsteuer:

- Grundsteuer A: Hierbei handelt es sich um die Grundsteuer für land- und forstwirtschaftlich genutzte Flächen.

- Grundsteuer B: Diese Art der Grundsteuer findet bei bebauten und unbebauten Grundstücken Anwendung.

Mit dem Einsetzen der Grundsteuerreform im Jahr 2025 wird sogar eine zusätzliche Art der Grundsteuer Einzug in das deutsche Steuerrecht halten.

Die Rede ist von der Grundsteuer C. Die Grundsteuer C wird auf unbebaute, baureife Grundstücke erhoben.

Besitzt du ein Grundstück, auf dem aktuell noch kein Haus gebaut ist, aber eine entsprechende Erlaubnis vorliegt, dann gilt für dich ab 2025 die Grundsteuer C.

Mit der Grundsteuer C erhalten Kommunen eine Art Druckmittel für Grundstücksbesitzer, die ein brach liegendes Baugrundstück besitzen und dieses noch nicht bebaut haben.

Hiermit soll insbesondere der Preisspekulation auf Grundstücke entgegengewirkt werden.

Bereits heute haben einige Bundesländer angekündigt, die Grundsteuer B und C gleich zu halten. Dementsprechend kommt es in diesen Bundesländern zu keinen höheren Belastungen für Grundstücksbesitzer.

Eine höhere Grundsteuer C werden wir in Zukunft wohl eher in Regionen mit einem Wohnungsmangel sehen. Durch die höheren Abgaben kann der Bau von dringend benötigten Wohnraum beschleunigt werden.

2. Warum kommt es eigentlich zu einer Grundsteuerreform?

Der Grund für die Reform der Grundsteuer ist ein Urteil des Bundesverfassungsgerichts. Dieses hat die Grundlage zur Berechnung der Grundsteuer als verfassungswidrig erklärt.

Dementsprechend musste eben diese Bemessungsgrundlage reformiert werden.

So wird die Grundsteuer berechnet

Die grundsätzliche Berechnung der Grundsteuer hat sich nicht sonderlich verändert. Jedoch steckt hier der Teufel im Detail.

Im Grunde fließen zur Berechnung der Grundsteuer drei Faktoren ein:

- Einheitswert

- Steuermesszahl

- Hebesatz der Gemeinde

Der Einheitswert wird in Zukunft – hierbei handelt es sich um den 1. Januar 2025 – durch den Grundsteuerwert ersetzt.

Die konkrete Berechnung der Grundsteuer sah bisher wie folgt aus:

In Zukunft wird sich die Grundsteuer wie folgt berechnen:

Wie du siehst, wurde bei der Berechnung lediglich der Einheitswert durch den Grundsteuerwert ausgetauscht.

Der Einheitswert wurde nämlich vom Bundesverfassungsgericht als verfassungswidrig eingestuft.

Die Berechnung des Grundsteuerwerts ist etwas komplizierter als der des Einheitswertes.

Unterschiedliche Einheitswerte sorgen für Neuberechnung

Der Einheitswert, der bisher zur Berechnung zur Grundsteuer herangezogen wurde, ergibt sich aus verschiedenen Faktoren.

In den alten Bundesländern kommt der Grundstückswert aus dem Jahr 1964 zum Einsatz.

Dahingegen gehen wir in den neuen Bundesländern sogar noch weiter in die Vergangenheit und nutzen die Werte aus 1935.

Natürlich entsprechen diese Grundstückswerte nicht mehr der aktuellen Situation. Zudem haben sich die Grundstücke in den letzten Jahren sehr unterschiedlich im Wert entwickelt.

Allerdings ist die Bemessungsgrundlage für alle Grundstücke gleich geblieben.

Im Ergebnis haben die Kommunen die Hebesätze angepasst, um die Wertsteigerungen auszugleichen.

Hätten die Kommunen die Einheitswerte ohne Anpassung der Hebesätze adaptiert, wäre die Steuerlast unter Berücksichtigung der Inflation stark gesunken.

Der Bund reduziert die Steuermesszahl

Die Einführung des Grundsteuerwerts ist aus meiner Sicht nachvollziehbar. Immerhin werden die Grundstücke durch diesen Ansatz mit einem aktuellen bewertet.

Bliebe es jetzt jedoch bei der Steuermesszahl und dem Hebesatz, käme es zu extremen Steuererhöhungen für alle Immobilienbesitzer.

Um dies zu vermeiden, hat der Bund die Steuermesszahl gesenkt.

Die letzte Variable zur Berechnung der Grundsteuer ist der Hebesatz, der von den Kommunen definiert wird.

Dieser soll ebenfalls angepasst werden. Allerdings liegt dieser im Verantwortungsbereich der Kommunen, sodass hier ein gewisser Gestaltungsspielraum vorliegt.

Bisher steht noch nicht fest, ob und inwieweit Kommunen den Hebesatz reduzieren.

3. Das Bundesmodell als Grundlage zur Berechnung der Grundsteuer

Um die Berechnung der Grundsteuer einfach zu halten, hat das Bundesfinanzministerium ein Bundesmodell vorgeschlagen.

Allerdings gab es von einigen Bundesländern bereits Kritik, sodass in diesen ein alternatives Berechnungsmodell Anwendung findet.

Folgende Bundesländer werden nicht das Bundesmodell für die Grundsteuer verwenden:

- Niedersachen

- Bayern

- Hamburg

- Hessen

- Baden-Württemberg

Im weiteren Verlauf des Artikels werden wir uns auf das Bundesmodell für die Grundsteuer fokussieren.

Der Grundsteuerwert im Bundesmodell

Die erste Komponente zur Berechnung der Grundsteuer ist der sogenannte Grundsteuerwert.

Der Grundsteuerwert setzt sich also aus zwei Komponenten zusammen. Einerseits gibt es den Grundstückswert und andererseits den Wert des darauf stehenden Hauses.

Grundsätzlich kann man hier bereits feststellen, dass die Steuer für wertvollere Grundstücke oder Immobilien höher ausfallen wird.

Im Folgenden wollen wir uns anschauen, wie sich der Grundsteuerwert für unterschiedliche Immobilien berechnet.

Grundsteuerwert bei einem unbebauten Grundstück berechnen

Der wohl einfachste Fall ist die Berechnung des Grundsteuerwerts bei einem unbebauten Grundstück.

Für die Wertfeststellung wird der aktuelle Bodenrichtwert herangezogen.

Dieser wird anschließend mit den Quadratmetern des Grundstücks multipliziert.

Als Ergebnis erhalten wir den Grundsteuerwert, den wir in die bestehende Formel zur Berechnung der Grundsteuer übernehmen können.

Die Steuermesszahl, welche der Bund vorgibt, unterscheidet sich bei unterschiedlichen Immobilientypen.

| Grundstückstyp | Steuermesszahl |

|---|---|

| Betriebe der Land- und Forstwirtschaft | 0,055 % |

| Unbebaute Grundstücke | 0,034 % |

| Einfamilienhäuser | 0,031 % |

| Zweifamilienhäuser | 0,031 % |

| Mietwohngrundstücke | 0,031 % |

| Wohnungseigentum | 0,031 % |

| Teileigentum | 0,034 % |

| Gewerbegrundstücke | 0,034 % |

| Gemischte genutzte Grundstücke | 0,034 % |

| Sonstige bebaute Grundstücke | 0,034 % |

Der Hebesatz variiert zwischen unterschiedlichen Gemeinden und lässt sich am besten bei der jeweiligen Gemeinde herausfinden.

So berechnest du den Bodenrichtwert

Wie du deinen aktuellen Bodenrichtwert ermittelt, hängt etwas von deinem Bundesland ab.

Leider gibt es auch 2022 keine zentralisierte Datenbank für die Bodenrichtwerte, sodass du hier einzelne Verzeichnisse verwenden musst.

Die folgende Tabelle zeigt dir, wo du die Bodenrichtwerte in deinem Bundesland erhältst.

| Baden-Württemberg | Bodenrichtwerte Baden-Württemberg |

| Bayern | Bodenrichtwerte Bayern |

| Berlin | Bodenrichtwerte Berlin |

| Brandenburg | Bodenrichtwerte Brandenburg |

| Bremen | Bodenrichtwerte Bremen |

| Hamburg | Bodenrichtwerte Hamburg |

| Hessen | Bodenrichtwerte Hessen |

| Mecklenburg-Vorpommern | Bodenrichtwerte Mecklenburg-Vorpommern |

| Niedersachsen | Bodenrichtwerte Niedersachen |

| Nordrhein-Westfalen | Bodenrichtwerte Nordrhein-Westfalen |

| Rheinland-Pfalz | Bodenrichtwerte Rheinland-Pfalz |

| Saarland | Bodenrichtwerte Saarland |

| Sachsen | Bodenrichtwerte Sachsen |

| Sachsen-Anhalt | Bodenrichtwerte Sachsen-Anhalt |

| Schleswig-Holstein | Bodenrichtwerte Schleswig-Holstein |

| Thüringen | Bodenrichtwerte Thüringen |

Hier suchst du dir einfach nach deinem Grundstück und erhältst die Größe sowie den Bodenrichtwert. Durch eine einfache Multiplikation erfährst du, wie viel dein Grundstück wert ist.

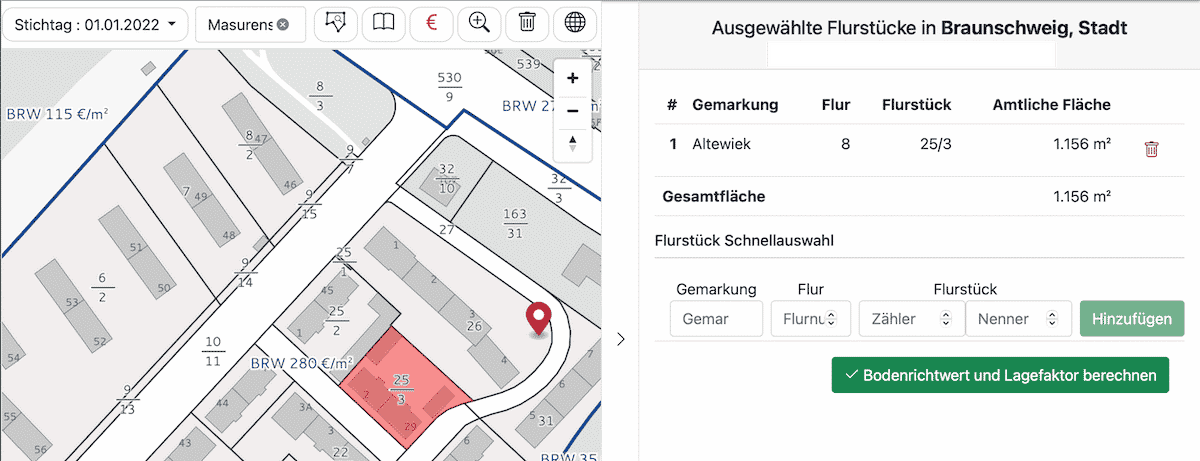

Durch die einfache Suche findest du schnell und zuverlässig dein Grundstück und siehst den Bodenrichtwert und die Grundstücksgröße

Wie man im oben dargestellten Beispiel sieht, hat das Grundstück eine amtliche Fläche von 1.156 qm. Außerdem liegt der Bodenrichtwert bei 280 € pro Quadratmeter.

Folglich ergibt sich ein Grundstückswert von 323.680 € für die Grundsteuererklärung 2022.

Grundsteuer auf einem bebauten Grundstück berechnen

Die Berechnung des Grundsteuerwerts auf einem bebauten Grundstück setzt sich aus dem Wert des Grundstücks sowie den Wert des darauf stehenden Wertes zusammen.

Wie du den Wert des Grundstücks berechnest, haben wir dir bereits im vorherigen Abschnitt gezeigt.

Schauen wir uns nun also an, wie du den Wert des darauf befindlichen Hauses berechnest.

Besonders wichtig zur Berechnung des Hauswertes ist das Alter des Hauses. Maßgeblich ist hier die wirtschaftliche Restnutzungsdauer. Bei einem Mehrfamilienhaus wird üblicherweise von einer Nutzungsdauer von 80 Jahren ausgegangen.

Im einfachsten Fall ziehst du von den 80 Jahren einfach das Alter des Hauses ab. Handelt es sich um ein kernsaniertes Objekt, ist das Datum der Kernsanierung anzusetzen.

Bei älteren Häusern ist der Wert aufgrund der verbleibenden Restnutzungsdauer geringer. Folglich fällt auch die zu entrichtende Grundsteuer niedriger aus.

Achtung bei Kernsanierung

Eine Kernsanierung dient zur Erneuerung der Immobilie. Durch eine solche Kernsanierung wird das Alter der Immobilie wieder auf 0 gesetzt. Zeitgleich steigt der Wert des Objekts an. Eine kernsanierte Immobilie hat also einen höheren Grundsteuerwert.

Erzielbare Mieteinkommen pro Quadratmeter als Faktor für die Grundsteuer 2022

Neben der Nutzungsdauer spielt auch der theoretisch zu erzielende Mietzins eine Rolle bei der Berechnung des Immobilienwerts.

Hierbei ist es egal, ob es sich um eine vermietete, leerstehende oder selbstgenutzte Immobilie handelt. Es wird lediglich ein theoretischer Mietzins angewendet.

Die Grundlage für den anzusetzenden Mietzins bildet die Anlage 39 des Bewertungsgesetzes (BewG). Wie du hier erkennen kannst, hängt die Höhe des theoretischen Mietzinses von der Wohnungsgröße ab.

Dahingegen fehlt eine Unterscheidung anhand des Standorts. Hier muss eine Differenzierung anhand des entsprechenden Steuerhebesatzes erfolgen.

Der theoretische Mietzins hängt von verschiedenen Faktoren ab. So fließen beispielsweise Lage, Wohnfläche und Größe des Grundstücks als Bewertungsfaktoren ein.

Neben dem pauschalen Mietwert werden auch pauschale Bewirtschaftungskosten angesetzt. Auf diese Art soll das Ertragspotenzial der Immobilie in die Berechnung des Grundsteuerwertes einfließen.

Allerdings endet hier die Berechnung noch nicht, denn der Gesetzgeber sieht auch noch Liegenschaftszinsen für die unterschiedlichen Gebäudetypen vor. Nachfolgende Tabelle verdeutlicht dir, welche Liegenschaftszinsen anzuwenden sind:

| Ein- und Zweifamilienhäuser | 2,5 % |

| Wohnungseigentum | 3,0 % |

| Mietwohngrundstücke bis 6 Wohnungen | 4,0 % |

| Mietwohngrundstücke ab 7 Wohnungen | 4,5 % |

Durch diese Faktoren lässt sich nun der Wert deines Grundsteuerwerts berechnen.

Du selbst musst diese Berechnung nicht vornehmen, sondern lediglich die notwendigen Angaben treffen. Das Finanzamt wird dir den Grundsteuerwert berechnen und mitteilen.

Sachwertmethode als abweichende Berechnungsgrundlage

Neben dem eben aufgezeigten Berechnungsmodell gibt es auch noch die Sachwertmethode.

Mit der Sachwertmethode lässt sich ebenfalls der Grundsteuerwert deiner Immobilie ermitteln.

Die Sachwertmethode findet vor allen Dingen bei folgenden Immobilien Anwendung:

- Gewerbegrundstücke

- Gemischt genutzte Grundstücke

- Teileigentum

- Sonstige bebaute Grundstücke

4. Was du für deine Grundsteuererklärung jetzt machen musst

Bis zum 31. Oktober 2022 musst du die Grundsteuererklärung einreichen. Einige Bundesländer haben hierfür die Steuerpflichtigen informiert. Berliner müssen sich hier selbst informieren und erhalten keine Information vom Finanzamt.

Grundsteuererklärung für Privatpersonen

Besitzt du eine Immobilie in einem Bundesland, welches das Bundesmodell verwendet, kannst du die Grundsteuererklärung einfach über die offizielle Seite des Bundesfinanzministeriums erstellen.

Wohnst du in einem der Bundesländer, welche nicht das Bundesmodell verwenden, kannst du über ELSTER deine Steuererklärung abgeben.

Grundsteuererklärung über ELSTER

Wenn du deine Grundsteuererklärung über ELSTER abgibst, solltest du berücksichtigen, dass du einen ELSTER-Zugang benötigst.

Beachte, dass die Beantragung eines entsprechenden Zugangs einige Tage oder sogar Wochen dauern kann. Dies solltest du beachten, da du deinen Zugang rechtzeitig beantragen solltest.

Die Informationen brauchst du für deine Grundsteuererklärung

Für die Grundsteuererklärung benötigst du einige Informationen zu deiner Immobilie und Person. Folgende Daten solltest du vorab sammeln:

- Deine Steuernummer

- Das Aktenzeichen deines Mitteilungsschreibens

- Die Adresse der Immobilie

- Gemarkung

- Flur

- Flurstück

- Nummer des Grundbuchblattes

- Fläche

- Bodenrichtwert

- Baujahr

- Datum der letzten Kernsanierung

- Eigentumsverhältnisse

- Grundstücksart

- Garagen- und Tiefgaragenstellplätze

Deine Steuernummer findest du auf jeder Gehaltsabrechnung oder auf Schreiben deines Finanzamtes. Die Adresse deiner Immobilie wirst du im Regelfall kennen.

Beachte, dass nicht jedes Bundesland ein Mitteilungsschreiben versendet. Folglich musst du das Aktenzeichen nicht immer angeben.

Zudem ist es empfehlenswert, wenn du dir einen Grundbuchauszug deiner Immobilie anschaust. Sobald du offizieller Eigentümer der Liegenschaft bist, erhältst du diesen nach der Eintragung zugesandt.

Solltest du keinen Grundbuchauszug vorliegen haben, kannst du dir einfach einen neuen anfordern.

Außerdem benötigst du den aktuellen Bodenrichtwert. Diesen findest du über den entsprechenden Statistikdienst deines zuständigen Bundeslandes. In unserer oben stehenden Tabelle kannst du den passenden Service für dein Bundesland auswählen.

Ergänzend zu diesen Angaben solltest du noch das Baujahr deiner Immobilie wissen sowie das Datum der letzten Kernsanierung. Gab es eine Kernsanierung, solltest du auch prüfen, ob diese überhaupt als solche zu bezeichnen ist.

Eine Kernsanierung versetzt ein Gebäude in einen neuwertigen Zustand. Hierbei sind unterschiedliche Gewerke zu erneuern. Der Austausch von Fenstern oder das Anbringen einer Außendämmung sind nicht ausreichend für eine Kernsanierung.

Gilt dein Objekt nicht offiziell als kernsaniert, ist das ursprüngliche Baujahr anzuwenden. In diesem Fall sparst du Grundsteuer.

Abschließend benötigst du noch die Wohn- und Nutzflächen deiner Immobilie. Um Steuern zu sparen, solltest du nicht mehr Quadratmeter angeben, als du offiziell besitzt.

Hast du diese Angaben beisammen, musst du noch angeben, ob es sich um eine Eigentümergemeinschaft handelt. Hier gehört das Grundstück nämlich nicht dir.

Gibt es Garagen- oder Tiefgaragenplätze, dann sind diese ebenfalls anzugeben.

Flächen unbedingt korrekt angeben

Beachte, dass beispielsweise Flächen unter einem Dach erst ab 1 m Höhe auch als Wohnfläche zählen. Anschließend zählt die Fläche jedoch nicht vollständig. Bis zu einer Raumhöhe von 2 m musst du nämlich nur 50 % der Fläche als Wohnfläche anrechnen.

Doch auch ein nicht beheizter Wintergarten wird nur zu 50 % als Wohnfläche anerkannt. Balkone und Terrassen sind sogar nur zu 25 % als Wohnfläche zu berechnen.

Keller, Garagen und Treppen mit mehr als drei Stufen sind keine Wohnfläche. Achte also darauf, dass du diese Flächen nicht in deiner Grundsteuererklärung angibst.

5. Tools zur Grundsteuererklärung im Überblick

Wer bisher noch nicht mit ELSTER gearbeitet hat, kann sich schnell erschlagen von der Komplexität der Software fühlen.

Für diesen Artikel habe ich mit dem Stefan Heine, dem Geschäftsführer von smartsteuer, gesprochen und unklare Themen angesprochen.

Aktuell arbeiten unterschiedliche Steuersoftware-Anbieter an der Entwicklung einfacher Möglichkeiten, um eine Grundsteuererklärung abzugeben.

Besonders spannend ist hierbei natürlich die Möglichkeit die Grundsteuererklärung mit unserem Testsieger smartsteuer zu erstellen.

Im Folgenden erhältst du einen Überblick über die unterschiedlichen Software-Anbieter:

Natürlich kannst du die Grundsteuererklärung auch mit einem Steuerberater erstellen. Die Kosten hierfür ergeben sich aus der Steuerberatervergütungsverordnung (STBVV).

Basierend auf dem Paragraphen 24 Absatz I Nr. 11a kann ein Steuerberater für die Anfertigung der Grundsteuererklärung eine 1/20 bis 9/20 Gebühr nach Tabelle A (Anlage 1) verlangen.

Das Gesetz definiert, dass sich der Gegenstandswert mindestens auf 25.000 € beläuft – als Gegenstandswert ist der Grundsteuerwert deine Immobilie heranzuziehen.

Beispielrechnung der Steuerberatungskosten

Das nachfolgende Beispiel soll dir verdeutlichen, welche Kosten bei einer Immobilie im Wert von 320.000 € möglich sind.

Laut der Anlage 1 Tabelle A beläuft sich die volle Gebühr bei einer Immobilie mit einem Wert von 320.000 € auf 2.697 €.

Teilen wir diese Gebühr durch 20, dann erhalten wir die Mindestgebühr in Höhe von 134,85 € netto. Mit Umsatzsteuer sind wir in diesem Fall bei 160,47 €.

Multiplizierst du diesen Wert mit 9 gelangst du auf die maximalen Gebührensatz von 1.213,65 € netto oder 1444,24 € brutto. Im Mittel, bei einer Gebühr von 5/20 wirst du 674,25 € netto oder 802,36 € brutto bezahlen.

Erstellst du die Grundsteuererklärung selbst, bezahlst du hier nichts – oder die entsprechenden Opportunitätskosten.

Mit einer Steuersoftware wirst du ebenfalls viele Geld und viel Zeit sparen. Aus meiner Sicht ist das die aktuell beste Lösung.

6. Auswirkungen auf Eigentümer, Mieter und Vermieter

Nun stellt sich noch die wichtige Frage, welche Auswirkungen die geänderte Grundsteuer ab 2022 auf dich haben wird.

Ehrlicherweise lässt sich noch keine konkrete Antwort geben. Allerdings steht fest, dass die alten Einheitswerte von 1964 für die alten und 1935 für die neuen Bundesländer abgelöst werden.

Stattdessen kommt es zu einer individuellen Bewertung der Grundstücke, sodass diese mehr Wert sind. In einigen Regionen kam es zu hohen Preissteigerungen in den letzten Jahren. Dahingegen sind andere Regionen eher langsam im Preis gestiegen.

Deshalb ist davon auszugehen, dass sich die Grundsteuerwerte regional massiv unterscheiden. Um die höheren Bemessungsgrundlagen auszugleichen, wurde die Steuermesszahl bereits abgesenkt.

Außerdem wurde den Kommunen empfohlen, den Hebesatz zu reduzieren, um eine Steuererhöhung ab 2025 zu verhindern.

Die Grundsteuerreform soll steuerneutral sein. Dementsprechend soll das Steueraufkommen durch die Neuberechnung nicht steigen.

Für dich als einzelnen kann das allerdings trotzdem bedeuten, dass du in Zukunft mehr Grundsteuer zahlen musst. Maßgeblich dürfte hier die Preissteigerung der letzten Jahrzehnte sein.

Natürlich ist das alles eine Prognose in die Zukunft und wir können heute nicht abschätzen, wie sich die Grundsteuer entwickelt. Fest steht, in diesem Jahr müssen alle Immobilienbesitzer eine Grundsteuererklärung abgeben.

Im kommenden Jahr werden die Finanzämter die neuen Grundsteuerwerte berechnen. Erst danach erhalten die Kommunen die Informationen und können die Hebesätze anpassen.

Meine Meinung zur Grundsteuer

Geht es nach meiner persönlichen Einschätzung, so rechne ich mit einer höheren Grundsteuer. Für die Kommunen gibt es grundsätzlich zwei Möglichkeiten, um sich zu finanzieren.

- Grundsteuern

- Gewerbesteuern

Bei einer Erhöhung der Gewerbesteuer, durch die Anpassung der Hebesätze sind die bereits angeschlagenen Firmen stärker betroffen. Zudem ist die Wahrscheinlichkeit eines Firmenumzugs größer als der Abzug von Menschen aufgrund steigender Grundsteuern.

Insgesamt können die Kommunen die Möglichkeit nutzen, um die Auswirkungen von Inflation, demographischen Wandel und stagnierenden Einkommen auszugleichen.

Wird die Grundsteuererklärung zu einem regelmäßigen Aufwand für Immobilienbesitzer?

Eine wirklich spannende Frage ist nun, ob wir uns regelmäßig mit der Grundsteuererklärung beschäftigen müssen.

Ehrlicherweise liegen die meisten Daten den Finanzämtern bereits vor. So gibt es alle Werte zur Immobilie bereits in anderen Behörden.

Allerdings gibt es keine Schnittstellen zwischen den unterschiedlichen Behörden, sodass hier die Immobilienbesitzer aktiv werden müssen. Hier zeigt sich auch wie relevant die Digitalisierung für Deutschland ist.

Da wir uns 2025 vom Einheitswert verabschieden und auf eine individuelle Lösung wechseln, ergibt sich auch eine Notwendigkeit für regelmäßige Anpassungen. Alle 7 Jahre sollen die Grundsteuerwerte ein Update erhalten und somit eine faire Basis für die Grundsteuerberechnung darstellen.

Wer eine Kernsanierung erst nach der Grundsteuererklärung durchführt, wird die aktualisierten Daten spätestens in 7 Jahren beim Finanzamt nachmelden müssen. Spätestens zu diesem Zeitpunkt wird sich der Grundsteuerwert der Immobilie erhöhen.

7. Fazit: Die Erklärung der Grundsteuer in 2022 ist ein Mammutprojekt

Wer eine Immobilie besitzt muss die Grundsteuererklärung bis 31. Oktober abgeben. Zudem wechseln wir ab Januar 2025 auf eine individuelle Bewertung der Immobilien, sodass es regelmäßig zu Neuberechnungen kommen wird.

Allerdings können wir nur hoffen, dass die Digitalisierung auch vor unseren Behörden und Ämtern keinen Halt macht und Immobilienbesitzer entlastet.

Die unterschiedlichen Berechnungsmodelle sind recht komplex. Die Ermittlung des Immobilienwerts für den einzelnen also schlecht nachvollziehbar. Mit den oben genannten Beispielen wollen wir dich hier unterstützen.

Ob die Grundsteuer ab 2025 nachhaltig ansteigen wird, lässt sich aktuell noch nicht sagen. Ich persönlich gehe jedoch davon aus. Immerhin ist die Grundsteuer eine der Steuerquellen zur Finanzierung unserer Kommunen.

Insbesondere für Selbstnutzer und Mieter dürfte es in Zukunft dann etwa teurer werden. Was sind deine Gedanken zur Grundsteuer? Hast du deine Grundsteuererklärung bereits abgegeben?